La batalla por el Deal Flow

En el mundo del venture capital, no sólo las startups se encuentran en una lucha constante por la obtención de fondos, estos últimos están en constante búsqueda de compañías para asignar los fondos y obtener los mejores retornos. A este último proceso se le conoce como el Deal Flow.

¿Qué es el Deal Flow?

Melissa Gómez Hindle, partner de G2 Fintech Fund, fondo de venture capital enfocado en compañías Fintech erarly stage de LATAM señala que “el Dealflow hace referencia al proceso de encontrar, evaluar y buscar oportunidades de inversión. Este proceso generalmente implica identificar startups afines a la tesis de tu fondo, realizar el debido due diligence para evaluar el potencial de la inversión y negociar los términos de la inversión”.

De igual forma, sirve para construir relaciones con socios e inversores potenciales.

- Diversificar sus inversiones.

- Tener una cartera equilibrada por el potencial y la calidad de los proyectos recibidos.

- Especializarse en un área específica.

- Potenciar su notoriedad.

- Conectar con más talentos.

Para que los fondos de inversión tengan grandes oportunidades, requieren de una gran labor al ir construyendo su prestigio, a través del éxito de sus inversiones, de la trayectoria de los inversionistas, del posicionamiento de su marca, de las referencias, principalmente.

Fuentes de Deal Flow

Melissa Gómez señala “que no hay una fórmula especifica para encontrar a las mejores compañías, pero si existen espacios en donde se puede garantizar una buena fuente de proyectos:

- Fondos de inversión de Venture Capital

- Incubadoras y Aceleradoras

- Startups que recomiendan a otras startups

- Demo Day’s, foros de inversión, organismos públicos, premios y otros eventos en donde se pueden encontrar compañías

- Plataformas tecnológicas de venture capital

- Artículos de revistas de la industria”

El Deal Flow dentro del proceso de levantamiento de capital

El Deal Flow es la parte inicial del proceso de inversión por parte de los inversionistas, así que es clave encontrar startups potenciales e identificar posibles inversiones, para después dar paso al proceso como tal:

- Reunión con las posibles inversiones con el objetivo de conocer el estado de la compañía para saber si se ajusta a la tesis de inversión y si es una compañía con potencial

- Si la compañía cumple, se efectúa una revisión de socios en la que se examina la información de la compañía más a profundidad.

- Si los socios están de acuerdo, se procede a un due diligence, entrando en un análisis meticuloso, no sólo para saber las condiciones reales de la compañía, sino además para conocer las posibles oportunidades de inversión. Es probable que sea un periodo de mínimo 4 semanas.

- Posterior a ello, uno de los últimos pasos es analizar toda la información del due diligence por el Comité de Inversión, conformado por los socios del vehículo de inversión, expertos en la industria y en la trayectoria de inversión en startups, para tomar una decisión final y definir cual será el trato con la compañía y el instrumento de inversión.

- Finalmente se ejecuta el trámite para la asignación de los fondos a la compañía.

Los fondos se encuentran constantemente en búsqueda de las mejores inversiones, no sólo es tarea de las startups encontrar quién les aporte capital, sino también de los fondos saber dónde encontrar a las mejores compañías. Si estás en búsqueda de un fondo de venture capital Fintech en etapas tempranas, ¡no dudes en contactarnos!

5 pasos para levantar capital en 2023

2022 ha sido un año complicado para el mercado de capital de riesgo. Después de haber tenido un año con gran inversión en 2021, este año sufrió una desaceleración y se prevé que seguirá igual en 2023 debido a la inflación, el aumento de las tasas de interés y las incertidumbres geopolíticas, de acuerdo con datos de Crunchbase.

A pesar de que 2022 fue el segundo año de inversión de venture capital más alto que se haya registrado y de que Crunchbase señaló que la inversión total alcanzaría $200 mil millones por segundo año consecutivo, la plataforma Transactional Track Record (TTR) señaló que el valor de la inversión de Venture Capital en México cayó 42.49% en el tercer trimestre de 2022, terminando con la tendencia de crecimiento que había experimentado desde 2021, con todo y la pandemia.

Como emprendedor, es evidente que el panorama lo veas complicado, sobre todo cuando es momento de levantar capital, sin embrago existen fondos de inversión en México que están atentos a recibir a compañías con un alto grado de innovación, escalables con un gran equipo emprendedor y con unit economics viables. Sobre todo, la AMEXCAP señala que los fondos están buscando la oportunidad en los sectores Fintech y de consumo en México.

Es por ello que en G2, firma especializada en startups y que cuenta con G2 Fintech Fund, un fondo de vc especializado en compañías de etapa temprana Fintech de LATAM, te hace las siguientes recomendaciones para preparar adecuadamente tu levantamiento de capital en 2023.

- Construye un sólido equipo fundador: Tener un equipo fundador sólido garantiza en la mayor de las ocasiones que, pese a las condiciones, éste sacará avante a la compañía. Considera tener talentos técnicos, pero también comerciales. Si vas a contratar, amplía tu búsqueda fuera de tu red para encontrar a los mejores o contratar a alguien especializado en encontrar ese tipo de talento ad hoc preparado para cambios rápidos con base en el crecimiento acelerado de las startups.

- Encuentra un gran mentor. Además de tu equipo founder, necesitas tener un gran mentor, incluso considera a uno de tus futuros inversionistas como la persona indicada, considera que debe ser experto en la industria a la que deseas penetrar, que conozca la dinámica del mercado y que pueda asesorarte en cada paso del camino, incluso a la hora de levantar capital. Este tipo de personas, usualmente tienen una red de contactos que te hará más fácil el trayecto para sacar a flote tu compañía.

Considera que una vez levantado el capital, puedes hacer a tus socios inversionistas mentores de tu compañía e incluso darles un asiento en el consejo.

- Crea un pitch deck, es útil es más de un sentido, lo usarás en reuniones con inversionistas, pero también te servirá para presentar a quién sea tu proyecto, desde tu familia y sepan qué estás haciendo hasta un posible aliado con el que quieras sumar esfuerzos. Tu presentación debe ser un PowerPoint muy conciso que explique la visión del negocio y la estrategia que utilizarás para lograrlo. Importante, una vez que tengas una versión sólida, es importante continuar ajustándola a medida que recibas comentarios de los inversores. Debes tener la mente abierta durante este proceso y tratar de incorporar sus comentarios, que usualmente son muy acertados y que seguramente no los has contemplado por desconocimiento o porque estás sesgado con tu idea.

09: Startup Questions | El arte de pitchar a inversionistas | Evelyn Arriaga – G2

- Si es tu primera vez levantando capital, inicia con inversionistas ángeles. Desarrolla una lista objetivo de inversionistas ángeles. Trabaja a partir de esta lista para gestionar todo el proceso. Asegúrate de tomar notas de cada conversación e incorporar comentarios en las próximas reuniones. La forma más fácil de llegar a muchos inversionistas ángeles es a través de grupos de ángeles inversionistas. Si un inversionista ángel no está interesado en el tipo de proyectos como el tuyo, seguramente conoce a alguno que sí. Trata en lo posible de usar esta estrategia como primera opción antes de recurrir a la familia o al amigo con dinero, ya que si no están involucrados en esta industria, no entenderán la manera en que se realizan los retornos de inversión.

- Si no es tu primera vez, o si es considerable el capital que requieres, mejor recurre a un venture capital. Sea cual sea la etapa en la que te encuentres, obtener capital de riesgo de primer nivel puede aumentar drásticamente tus posibilidades de convertirte en una empresa exitosa. Te recomendamos que te acerques a alguien que conozca a ese fondo que estás buscando para que te haga una presentación cálida, no llames en frío y pierdas una oportunidad. Te recomendamos ajustarte a las tesis de inversión de los fondos y no acercarte a alguno que tenga una compañía con la que tenga conflicto de intereses al invertirte.

El ritmo de la inversión de venture capital y las valuaciones en etapas muy avanzadas de las startups han ido disminuyendo durante la mayor parte de 2022. Sin embargo, la actividad de inversión en etapa inicial es sólida con fondos de vc, ya que están cambiando el enfoque de inversión a compañías en etapa temprana mientras esperan que disminuya la turbulencia del mercado público. Así que es una gran oportunidad para tu startup si es que tienes este perfil early. Asesórate de un experto y prepara tu estrategia de levantamiento de capital. ¡Contáctanos!

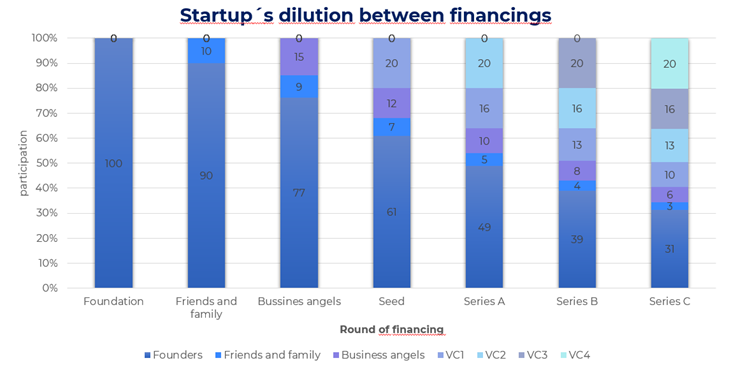

Porcentajes habituales de dilución de una Startup

La dilución de las startups es un tema por demás importante, ya que de no saber cómo es que deberías de entregar las acciones de la compañía, tiendes a que en un futuro no muy lejano dejes de ser el principal accionista de ella y por lo tanto tengas problemas para levantar capital.

En G2 Consultores, firma especializada en startups, queremos ofrecerte más herramientas para que tu nave llegue a buen puerto sin contratiempos, en consecuencia, te daremos algunas recomendaciones para hablar sobre los “Porcentajes habituales de dilución de una Startup”.

Sabemos que tu Startup, tal y como si se tratase de un organismo vivo, necesita nutrientes para crecer y desarrollarse, los cuales, en el caso que nos atiene, los encontraremos en el financiamiento obtenido de manos de los inversionistas que han decidido apostar por tu grandiosa idea; sin embargo, debes ser capaz de controlar la cantidad de nutrientes que recibirá tu startup en cada una de sus etapas de crecimiento pues de ello dependerá su éxito y, consecuentemente, el de su(s) fundador(es) e inversionistas.

¿De qué depende la cantidad de financiamiento que necesitará tu startup en cada una de sus etapas de crecimiento?

Dependerá de sus requerimientos pues ni todas las startups son iguales, ni sus necesidades de financiamiento son idénticas. Lo único cierto es que, dentro del tortuoso camino para obtener financiamiento, deberás tener una visión clara respecto de las cantidades de dinero que serán necesarias para desarrollar y hacer crecer tu producto, desarrollar tu modelo de negocio, incrementar las ventas, mejorar las relaciones con tus clientes y proveedores, identificar y contratar el recurso humano necesario para la operación y el crecimiento de la compañía, así como los resultados que pretendes obtener luego de obtener la inversión.

Una vez que logres definir estos y otros elementos, tendrás una visión muy clara de la necesidad de capital de tu compañía.

¿Por qué es importante definir la cantidad de financiamiento que necesita mi Startup?

Porque, desde la perspectiva de un fundador, conocerás claramente la cantidad de dinero que necesitas, por una parte; y, por la otra, serás consciente del destino que deberás darles a tales fondos dentro de tu Startup para lograr sus objetivos, es decir, crecer aceleradamente.

Lo anterior es también importante si lo analizamos desde la perspectiva de los inversionistas pues será muy difícil para éstos entregar cantidades de dinero cuya necesidad no deriva de un concienzudo análisis y que no tienen un objetivo aparente dentro de tu Startup. Recuerda: “para obtener financiamiento, los inversionistas deben confiar en las capacidades de crecimiento de tu Startup (entre otras cosas)”.

Una vez definida la necesidad de financiamiento de tu Startup: ¿Puedes solicitar más dinero?

Te recomendamos que, dentro de la ronda de financiamiento de que se trate, no te excedas solicitando cantidades de dinero superiores a las necesidades de capital de tu Startup pues ello, como veremos en breve, podría significar un mayor porcentaje de dilución de tu participación.

Dilución: ¿De qué se trata?

Cada vez que aceptas una inversión, estás accediendo a dividir los réditos de tu Startup entre más personas. Digamos que, inicialmente, el pastel de cumpleaños será sólo para ti, pero cuando invitas a tus familiares (friends and family), amigos (business angels) y conocidos (professional investors – VC), la parte que te corresponde del pastel se va haciendo cada vez más pequeña. Eso es dilución.

Sabemos que estás preocupado, sin embargo, ¡relájate! La dilución de los porcentajes de participación de una Startup es una parte normal y muy necesaria del camino que conduce a su objetivo.

¿Hay algo más que debas saber?

Así es. Si bien la dilución es una parte normal y necesaria en tu startup, debes tener referencia de los parámetros dentro de los cuales tal dilución será considerada “normal” para los estándares de la industria del capital de riesgo (de donde provendrán, muy seguramente, tus inversionistas).

Intentando ser muy breves al respecto, te dejamos la siguiente tabla en la que podrás observar algunos estándares de dilución atendiendo a cada una de las etapas/rondas de financiamiento en las que se encuentre tu Startup:

Fuente G2 Consultores

Conclusión.

Ahora que conoces los “Porcentajes habituales de dilución de una Startup”, debes saber que estos no están escritos en roca, en consecuencia, puede que difieran un poco respecto de cómo se verá el cap table de tu Startup en el futuro, sin embargo, te recomendamos ampliamente que éste no refleje en una ronda actual los porcentajes de alguna de las rondas posteriores pues ello podría implicar un serio problema en su capacidad de seguir obteniendo financiamiento. Si este último es tu caso ¡no te preocupes! Para todo – o casi todo – existe solución, así que ¡contáctanos!

Esta nota ha sido publicada en Emprendedor.com

Levantamiento de capital de startups en época de recesión

La crisis económica actual ha hecho que muchas de las startups se vean con problemas para levantar capital y esto se sabe por las startups y también por grandes fondos o aceleradoras que les han hecho saber de la necesidad de extender sus runaways (la cantidad de tiempo que una empresa tiene antes de quedarse sin efectivo), para prepararse para sus tiempos difíciles. Aún y a pesar de las circunstancias se puede aprender del pasado para hacer predicciones.

Si bien los inversionistas de vc pueden estar dispuestos a poner su capital en algunas compañías, es cierto que se han visto muy selectivos que en otras épocas, es por ello que las startups deberán estar mucho más preparadas para pitchar; así que prepara un plan sólido sobre cómo utilizaras el financiamiento y cómo generarás dinero, asegúrate de que tengas un equipo sólido.

Las rondas de financiamiento

La industria de las startups ha demostrado que las crisis económicas afectan la inversión de capital de riesgo, sin embargo estas inversiones no paran, sólo se vuelven más suspicaces y la historia dice que es más probable que se invierta en compañías early stage, lo que abre muchas posibilidades para los founders. Esto no significa que levantar capital sea sencillo para las startups, sino que la conciencia de riesgo crece y por lo tanto sus decisiones son más cautelosas y los tickets más pequeños.

La AMEXCAP ha hecho saber en sus estudios de lo crucial que representa ser invertido por un fondo de venture capital. 455 de 581 que han sido fondeadas por venture capital siguen operando, lo que representa una tasa de supervivencia del 78%.

Así que prepárate, presenta un proyecto sólido y con un monto de financiamiento realista. En G2 Consultores te brindamos los siguientes elementos clave para aumentar tu posibilidad de ser financiado en esta época:

- Comprende el panorama

Como startup, es crucial comprender el panorama del capital de riesgo durante una recesión. Es probable que el dinero sea escaso. Entonces, si bien algunos inversionistas aún pueden estar dispuestos a invertir en nuevas empresas, serán mucho más selectivos que durante los tiempos de auge. Los inversionistas van buscar las mejores oportunidades para colocar su efectivo y protegerlo de la inflación.

- Sé específico en el sector

En general, dependiendo del sector en el que te encuentres, el levantamiento de capital se ralentiza durante una recesión y los fondos deben ser más selectivos con las inversiones que realicen. Sin embargo, algunos sectores tienen más probabilidades de experimentar una recesión que otros.

Por ejemplo, en el caso de esta crisis producto de la pandemia, los inversionistas vieron potencial en startups de las industrias fintech, proptech, logísitca o salud.

Como startup, es crucial comprender cómo le irá a tu sector durante una recesión. Si te encuentras en un sector particularmente vulnerable a una crisis financiera, es posible que debas ajustar tu estrategia de levantamiento de capital como consecuencia

- Ten un plan sólido sobre cómo usarás el capital

Una parte crucial de levantar capital durante la recesión es tener un plan de negocios sólido. Los inversionistas potenciales buscarán compañías con un plan bien pensado para utilizar el financiamiento que reciben. También querrán ver evidencia de que su negocio es viable y tiene potencial de crecimiento.

- Prepárate para aceptar menos dinero

Levantar capital durante una recesión puede ser más desafiante que en buenos tiempos. Como resultado, es posible que las startups tengan que aceptar menos dinero de los inversionistas y también es posible que deban renunciar a una mayor participación accionaria en su nueva empresa. No significa que debas aceptar cualquier oferta que se te presente, por el contrario, sigue siendo importante negociar con ellos y obtener el mejor trato posible. Pero es posible que debas estar preparado para aceptar menos dinero del que aceptarías en una economía fuerte.

Si estás pensando levantar capital y no estas preparado para hacerlo en una situación compleja como la que vivimos de crisis, acércate a un experto. En G2 Consultores, firma especializada en crear estrategias de levantamiento de capital para startups, te podemos ayudar.

Esta nota aparece publicada en Emprendedor.com

Escoge los inversionistas adecuados para el arranque de tu startup

Tienes una idea, un gran equipo y una actitud fantástica. Está emocionado y listo para ponerse a trabajar y ya has comenzado a armar tu empresa. Lo único que te detiene ahora es el dinero, o la falta de él. Si no aseguras el financiamiento prontamente verás cómo tus sueños de emprender una idea revolucionaria y de impacto se desploman. Pero, cómo es que se encuentran a quienes quisieran invertir en tu proyecto.

Aunque existen muchas maneras de obtener financiamiento, ninguna es tan lucrativa para todas las partes como el tener inversionistas de venture capital. Todo se trata de encontrar a los inversionistas adecuados para ti y para tu empresa. A menudo puede ser difícil encontrar a alguien que se entusiasme genuinamente con tu idea y comparta la misma visión para el futuro. Es por ello por lo que en G2 Consultores, firma especializada en startups, te compartimos algunas recomendaciones para elegir a tu inversionista.

Conoce cuáles son tus necesidades

Si necesitas ayuda para navegar en el mundo de las startups y los fondos de inversión, es importante que sepas exactamente lo que desea obtener de la relación o puede terminar con una incómoda batalla de voluntades o un desacuerdo sobre cuestiones relevantes para el futuro de tu compañía.

Familiaridad con la industria

Ten una conversación con tus inversionistas de la industria. Deberás asegurarte de que comprendan las posibles dificultades y desafíos de la industria, para que no se sorprendan cuando te encuentres con un obstáculo y tengas las mentorías adecuadas para tu compañía. Si no entienden tu mercado, no podrán entender tus planes.

Investiga tus opciones

Si bien existen numerosas opciones de inversión, la ruta principal para las startups es el capital privado: los inversores ángeles y las empresas de capital de riesgo. Una vez que analizaste la lista de tus propias necesidades sabrás que tipo de tesis de inversión buscar.

Las inversiones de capital privado son la forma más básica de financiamiento de inversiones y, a menudo, las realizan personas. Los convences de que puedes ganar dinero y ellos financiarán tu proyecto a cambio de un porcentaje de las ganancias o de una parte de la propiedad de la compañía.

Los inversionistas de venture capital generalmente se enfocan en industrias específicas que proyectan un gran crecimiento. Tienen el conocimiento comercial para brindar asistencia y experiencia, así como los contactos para marketing, proveedores, otros fondos y otras necesidades. Si tienes una gran idea y puedes mostrar un gran potencial de crecimiento, esta puede ser tu mejor opción. La desventaja (por decirlo de alguna manera) es que les gusta tener una participación de tu compañía.

Por otro lado, los inversionistas ángeles suelen ser personas con un gran interés en tu puesta en marcha y es posible que deseen desempeñar un papel más activo en las operaciones de su empresa. Son similares a los de Venture capital en que pueden ofrecer mentoría dada su experiencia, pero en una escala mucho menor.

Al elegir a tu inversionista deberás tomar en cuenta estas recomendaciones, evita elegir al incorrecto y que, en un futuro te vaya a traer serias complicaciones a ti y a tu compañía. En G2 Consultores somos especialistas en acercarte a fondos de inversión e inversionistas adecuados para tu compañía, no lo pienses más…¡Contáctanos!

Estas son las razones por las que no has podido levantar capital

Tener una buena idea no te garantiza ni poco que vayas a tener éxito en tus levantamientos de capital, sobre todo en las primeras etapas en donde no has atravesado un proceso de experimentación de presentar ante inversionistas y contar con un buen pitch deck.

Lamentablemente esto influye en que fracasen las compañías, CB Insights en su reporte de 2021, Why Startups Fail: Top 12 Reasons, señala que la razón número uno es que se les acabe el capital y que fallen en su ronda de financiamiento.

Aunque el panorama suene aterrador y se pensara en evitarlo, no siempre es posible, ya que para la mayoría de los founders, levantar capital es una necesidad. Además, hay que ser honestos, pedir dinero a otras personas (en este caso inversionistas) tampoco es algo natural, por lo que no hay confianza y se puede sentir hasta comprometedor.

En el fondo de inversión G2 Momentum Capital, hemos visto pasar innumerables compañías que presentan sus pitch deck poco afortunados y con demasiadas carencias; si estas startups han decidido tocar la puerta de diversos fondos de inversión con la misma información, será muy difícil que logren cerrar una ronda. Con base en esta experiencia, te brindamos algunas referencias de las razones por las que las compañías no logran levantar capital:

Crecimiento lento de la compañía

Aunque son inversionistas de “riesgo” tampoco buscan hacer apuestas a ciegas o riesgos demasiado riesgosos, se busca la obviedad. Los inversionistas justifican las decisiones que toman, quieren datos y si es una compañía en etapa muy temprana, quieren que la idea de negocio suene a que va a crecer porque tiene un buen equipo que puede sacar adelante a la compañía con las proyecciones que presentan, que sea congruente y que la idea sea innovadora, disruptiva y pueda ejecutarse con el capital necesario. Si el negocio es coherente y en sus proyecciones crece a un buen ritmo acorde a su industria, probablemente se invertirá, de lo contrario no esperes que apuesten su dinero, al final ellos están buscando obtener rendimientos.

Te diriges a los inversionistas equivocados

No por existir un excelente negocio y un inversionista con dinero significa que es un trato cerrado. Es lo más erróneo. Los fondos de inversión vienen de todas formas y tamaños, tienen diferentes tesis y procesos de inversión y se guían por sus propios mandatos. Por lo que necesitas mapear cuales de ellos se ajustan a ti. No pierdas el tiempo persiguiendo inversionistas que nunca te podrán invertir.

Haces valuaciones poco realistas

Cuando una startup se dispone a buscar financiamiento, lo primero que hacen los inversionistas es valorarla con base en una serie de factores, que deben cuidarse para hacer que la cifra sea lo más alta posible. Esta varía según la fase en la que se encuentre la compañía: no es lo mismo una empresa que se acabe de crear a otra que ya lleve varios años activa y que tenga una base sólida de clientes, facturación, etc.

Los emprendedores se pueden ver perjudicados en el futuro por haber valuado mal su startup y haber marcado una inferior o superior a la recomendable para la fase en la que se encontraban.

No tienes las suficientes relaciones

Lo mínimo que deberías hacer como founder de una compañía es construir relaciones antes de comenzar a buscar aliados de algún tipo, incluyendo inversionistas. Esto tiene tres beneficios principales: en primer lugar, está estableciendo una relación, lo que puede ayudarte a reducir el riesgo percibido; en segundo lugar, cuando llegue el momento, puedes garantizar una reunión a la qué dirigirte; y finalmente, en tercer lugar, cuando te reúnas por primera vez puedes preguntarle al inversionista cuáles son los elementos que deberá mostrar en su pitch deck para ir preparando tu presentación con él, particularmente.

Construir relaciones con los inversionistas adecuados desde el principio puede ayudarte a obtener múltiples beneficios.

No tienes un modelo de negocios adecuado

SI bien es cierto, el modelo de negocio es muy importante, todavía en las primeras etapas puedes cambiarlo si está mal. Sin embargo, muchos fondos de inversión no opinan lo mismo y mientras más madura sea tu compañía se entiende que el modelo de negocio tendría que estar ya consolidado. Eso implica que estes quemando demasiado efectivo, que careces de un camino claro hacia la comercialización, que el mercado sea demasiado pequeño para el enfoque que elegiste, entre muchas otras situaciones.

Asegúrate de que tu historia sea fácil de entender para el inversionista, recuerda que deber ser claro y preparar un pitch deck adecuado para quien se lo vayas a presentar y trata de ser atractivo, proporciona datos que hagan de tu compañía aquella empresa a la que vale la pena invertir por lo que está creciendo, por los emprendedores que tiene, porque es una gran idea y porque tiene unas buenas proyecciones.

Si consideras que eres una compañía que padece de estas razones por las que podrían rechazarle un levantamiento de capital, mejor dedícate a crear una impecable estrategia de financiamiento que te permita tener mayores posibilidades de éxito. Si no sabes cómo, no lo pienses más y contáctanos, te podemos ayudar.

Señales para saber el momento exacto de levantar capital

En algún momento de su existencia, casi todas las empresas necesitan reunir capital. La mayoría de las startups no cuentan con capital disponible para financiar sus operaciones y no podrían realizarlo nunca si no contaran con el de terceros, en este caso los fondos de capital privado; razón por la que reunir capital es tan importante.

De acuerdo con CB Insights en su reporte de The Top 12 Reasons Startups Fail de 2021 señala que una de las principales razones por las que han fracasado las compañías es por fallar en el levantamiento de capital o por quedarse sin cash flow.

Una investigación realizada por el U.S. Bank, señala que un sorprendente 82% de los negocios fracasan debido a una mala gestión del flujo de efectivo y a la falta de comprensión del flujo de efectivo. Más aún, el 72% fracasa porque no comenzó con suficiente dinero.

Como puedes ver, levantar capital puede hacer crecer tu negocio y el no hacerlo puede llevarlo a la muerte. Sin embargo, ninguna compañía debería hacerlo sólo por la simple idea de tener más efectivo. La decisión de comenzar a levantar capital implica una planificación detallada, una investigación meticulosa y una consideración cuidadosa. Hay varios factores que una empresa debe considerar antes de tomar la decisión final.

Señales de que deberías empezar a levantar capital

En G2 Consultores, especialistas en estrategias de levantamiento de capital para startups, te brindamos algunas señales de que debe comenzar a hacerlo cuanto antes:

- No puedes satisfacer la demanda

No poder satisfacer la demanda de tu producto o servicio es una buena señal de que levantar capital. Los inversionistas se sienten atraídos por el crecimiento de las ventas y en general de cómo vas haciéndote de tracción y si uno de sus mayores obstáculos es la incapacidad de cumplir con las órdenes de compra o satisfacer la demanda, representa una situación clara en la que el dinero podría ayudarte a resolver un grave problema.

- Te falta reclutar personal clave para alcanzar los próximos hitos

Si no puedes lograr los objetivos de tu negocio con el personal actual, es una señal de que necesita más colaboradores en tu equipo. Sin embargo, debe haber una necesidad clara y demostrable de esto; es decir que para poder escalar necesitas de elementos clave en tu negocio.

- Tienes una hoja de ruta clara para el futuro

Su visión y hoja de ruta deben ser claras y calculadas. Debe saber exactamente qué hará con el capital que levantes, desde cuánto dedicará a su presupuesto de marketing hasta el costo de contratar nuevos talentos.

Tu hoja de ruta y la asignación de fondos de inversión deben estar bien documentadas con datos que la respalden. Realiza un seguimiento del progreso y realiza los ajustes pertinentes cuando corresponda.

- Tu negocio está generando repetición de compra y por referencia.

Si tus clientes están satisfechos con tus producto o servicios, es probable que te recomienden a sus amigos y familiares. Las compras repetidas y de referencia ofrecen validación de mercado y son una gran señal de que lo que estás haciendo está funcionando.

Levantar capital te permitiría ir más allá de las referencias orgánicas y expandir el alcance, sin embargo, es importante saber cuando es momento de hacerlo, ya que de lo contrario te puede traer resultados catastróficos. Si no sabes cuándo es tu momento para levantar capital, no te preocupes, nosotros somos expertos en estrategias para hacerlo. ¡Acércate a nosotros!

Nociones legales básicas para iniciar tu Startup

Como startup podrás inferir que existen nociones legales básicas para iniciar tu startup, por lo que dedicaremos esta nota a analizar una incógnita común para los emprendedores que tienen la intención de iniciar su negocio y que desconocen cómo hacerlo en virtud de los múltiples tecnicismos que encuentran al momento de constituir su empresa. Considera que este artículo está dirigido a aquellos emprendedores que no tienen más que una idea en su mente y que desean iniciar con el accidentado viaje de materializarla.

Inicialmente, debemos de entender que la constitución de la empresa y, concretamente, el régimen corporativo seleccionado por el emprendedor no debe ser tomado a la ligera, pues de ello dependen aspectos fundamentales para una startup tales como la posibilidad de establecer derechos mínimos tanto para el emprendedor como para los inversionistas (derechos corporativos económicos y políticos), limitándolos y/o ampliándolos para ajustarlos a las necesidades de la compañía, sus inversionistas y empleados, de ser el caso.

¿Qué régimen corporativo elegir?

Es importante señalar que la Ley General de Sociedades Mercantiles (LGSM) es el instrumento legal que funciona como marco general para la creación de los tipos habituales de compañías previstas en el ordenamiento jurídico vigente.

La norma en cuestión regula siete regímenes corporativos distintos, sin embargo, aunque no son los únicos que existen en el ordenamiento jurídico mexicano, vale la pena referirnos exclusivamente y de manera general a la Sociedad por Acciones Simplificada, a la Sociedad de Responsabilidad Limitada y a la Sociedad Anónima, en ese orden.

(i) La Sociedad por Acciones Simplificada fue creada precisamente para que emprender fuera posible toda vez que la creación y el manejo de esta clase de compañías es sencillo, automatizado y muy económico. Constituir una Sociedad por Acciones Simplificada puede hacerse a través de internet y sin la necesidad de incurrir en gastos. Asimismo, es el único régimen corporativo que permite crear una persona moral con sólo un (01) accionista lo que puede facilitar el inicio de las operaciones del emprendedor. Este tipo de compañías tienen personalidad jurídica propia, lo que significa que la compañía puede adquirir derechos y obligaciones, por una parte; y, por la otra, que puede tener un patrimonio propio, separado del patrimonio de sus accionistas, motivo por el cual la responsabilidad de unos y otros es separada.

(ii) Con relación a la Sociedad de Responsabilidad Limitada, hemos decidido tratarla sólo porque es habitual que los emprendedores sean seducidos por la característica que se infiere de su nombre, es decir, la “limitación de la responsabilidad”; sin embargo, es necesario indicar que tal “limitación de responsabilidad” es un elemento que comparten también los otros regímenes corporativos analizados en este artículo. En ese sentido, creemos que este régimen corporativo no ofrece ulteriores beneficios a los emprendedores pues, por el contrario, prevé una estructura rígida y limitada.

(iii) Por último, la Sociedad Anónima se planta como un régimen corporativo flexible que permite al emprendedor la ejecución de sus actividades a través de una estructura idónea que coadyuva con los objetivos de crecimiento acelerado de la Startup. Ahora bien, la Ley del Mercado de Valores introdujo a la Sociedad Anónima Promotora de Inversión como una especie de aquel género, ampliando la flexibilidad que la estructura original otorgaba al emprendedor, convirtiéndola así en el régimen corporativo más empleado por las startups mexicanas. La flexibilidad a la que hacemos referencia permite ajustar el régimen corporativo de la startup a los estándares del Venture Capital pues se prioriza la voluntad de las partes, haciendo posible celebrar acuerdos para regular situaciones que no podían ser reguladas en otros regímenes corporativos.

Conclusión.

A lo largo del tiempo, hemos observado que el régimen corporativo de las Sociedades Anónimas Promotoras de Inversión ofrece garantías suficientes al emprendedor en la operación del negocio, por una parte; y, por la otra, ofrece suficientes garantías a los inversionistas para la protección de sus inversiones, otorgándoles derechos minoritarios.

Sin perjuicio de lo anterior, la constitución de una Sociedad Anónima Promotora de Inversión puede conllevar al gasto de una cantidad de dinero que quizás no esté disponible para el emprendedor o que éste deba utilizar en el desarrollo inicial del negocio, donde cada centavo cuenta. En este último escenario, consideramos que el emprendedor puede valerse de los beneficios de una Sociedad por Acciones Simplificada para iniciar formalmente su negocio, otorgando cierto grado de certeza a los primeros inversionistas del proyecto (Ángeles Inversionistas), para luego, conforme con el crecimiento del negocio, transformarse en una Sociedad Anónima Promotora de Inversión y así gozar de todas las bondades que tal régimen corporativo ofrece. Por el contrario, si el gasto de constitución de una Sociedad Anónima Promotora de Inversión no significa un problema para ti, te recomendamos que sea ese el régimen corporativo que adoptes de inicio pues, como emprendedor, te hará la vida más sencilla.

Te sugerimos acercarte a alguien especializado en compañías como las startups, ya que su naturaleza es muy diferente a las pymes. Si necesitas ayuda, acércate con nosotros y ¡contáctanos!

Cómo determinar la valuación de tu compañía para levantar capital

Si ha llegado el momento de decidir que levantar capital es la mejor opción, debes enfocarte en armarte la mejor estrategia, determinar el valor de tu compañía, decidir la cantidad de financiamiento que necesitas, así como preparar un pitch deck adecuado para los inversionistas. Cuando hayas logrado que los inversionistas se interesen en tu negocio, comenzarán las negociaciones sobre el levantamiento de capital, pasando por un proceso exhaustivo denominado Due Diligence para evaluar más a fondo tu negocio. Si este proceso resulta favorable, definitivamente cerraras el trato y recibirás fondos.

La buena noticia es que, de acuerdo con Pitchbook y Crunchbase, durante 2021 hubo cerca de 86 inversiones de venture capital en compañías establecidas en México, lo que se traduce en un total de 3,770 millones de dólares. No sólo las inversiones crecieron al triple entre 2020 y 2021, el país es un gran lugar para levantar capital. Sin embargo, para poder alcanzar una ronda considerada como exitosa, será necesario que realices una correcta valuación.

La valuación de tu compañía y el tamaño de la ronda de inversión están relacionados. Así que, cuanto mayor sea tu valuación, más dinero podrás recaudar. Considera que si estás en las primeras etapas de levantamiento y aún no tienes tracción la valuación de la compañía y el capital que te invertirán es muy subjetivo, porque cada inversionista le dará la valoración que sugiera; usualmente se utiliza la valuación por puntos. Un importante warning que debes de considerar es que estes atento en las primeras etapas a no dar más de lo que no debes, ya que la dilución de las compañías por desconocimiento del cap table es un acto recurrente que se comete. Para puedas sumarte a esta estadística, en G2 Consultores, firma especializada en estrategias para startups, te compartimos algunas sugerencias a considerar para valuar tu compañía.

Por otro lado, si ya eres una compañía que está operando y que has generado, por lo menos, un poco de tracción, es posible estimar la valuación utilizando métodos tradicionales:

- Valuación de activos netos: método que implica sumar el valor de todos los activos en tu balance general y restar cualquier deuda a largo plazo. Por lo usual no es el mejor método para el venture capital, ya que los inversionistas están mucho más interesados en los flujos de efectivo futuros de tu compañía.

- Valuación por múltiplos: suponiendo que tu compañía sea rentable, podrás usar un múltiplo de tu ganancia anual. La métrica habitual son las ganancias antes de los intereses, depreciación y amortización (EBITDA). Aunque considera que el múltiplo se verá afectado en gran medida por el crecimiento futuro del EBITDA. Entonces, ¿cuándo es conveniente utilizarlo? Los múltiplos solamente tienen sentido cuando la empresa está en growthy se enfrenta a una ronda A; de ahí en adelante, esta forma de valoración tiene sentido. Eso sí, se puede usar bajo un parámetro: modelos de negocio comparables.

- Flujo de efectivo descontado: Este utiliza tus proyecciones para el flujo de efectivo futuro y las descuenta utilizando tasas de interés para obtener un valor. Este método puede ser difícil debido a la naturaleza altamente especulativa de los flujos de efectivo previstos.

Si bien es cierto que estos son los métodos más recurrentes a la hora de valuar una compañía, considera que cada negocio es diferente, lo que dificulta encontrar una fórmula general de valuación.

La valuación es a menudo una combinación de cuánto necesita una compañía, cuánto capital está dispuesto a ceder y cuánto están dispuestos a pagar los inversionistas por esa participación de capital. En conclusión, el valor real de tu compañía es lo que el mercado esté dispuesto a pagar por ella.

Si te encuentras en proceso de levantamiento de capital y aún no tienes claridad de la valuación de tu compañía, considéralo como algo que sí o sí tienes que hacer. Es algo que los inversionistas esperan, una estrategia adecuada de valuación, si no, ¿cómo consideras que vas a negociar con ellos? Acércate a G2 Consultores, somos especialistas en implementar este tipo de estrategias, contáctanos, te podemos ayudar.

¿Qué es el cap table? y otras preguntas importantes

¿Qué es el cap table?

El cap table o dicho en español como tabla de capitalización no es más que la representación en una tabla del reparto de la propiedad de la empresa; es decir, cuántas acciones posee cada uno de los socios de la empresa. Este término, las rodas de inversión, las diluciones de socios, la entrada de nuevos y la valoración de las compañías son aspectos legales que deberían estar íntimamente relacionados y los founders deberían tener mucha claridad sobre cómo va sucediendo para su compañía, desde el primer levantamiento.

¿Por qué se necesita el cap table?

Debes de saber que si tienes una startup, necesitas tener claro tu cap table, ya que tu equipo fundador necesita saber cuánto posee, los inversionistas también quieren saber cuánto están comprando; además tienes que ir realizando un trackeo de su participación a medida de que vayan recaudando más capital.

No hay forma de que suceda sin una estrategia de financiamiento con el propósito de planificar el reparto de equity adecuadamente y estimar cómo va a ir cambiando tu cap table con el tiempo así como va a ir evolucionando el valor de la compañía.

¿Por qué suceden cambios en el cap table?

Las operaciones que provocan cambios en la posesión de acciones de la startup como: La incorporación de nuevos socios a través de una ampliación de capital, las transferencias de acciones, los préstamos convertibles o los planes de acciones para empleados clave o ESOP (Employee Stock Option Plan).

¿Cómo afecta el Cap table a las compañías?

Básicamente afecta tanto aspectos de control (toma de decisiones) como económicos (posibles exits). Es importante estar atentos a las valuaciones y controlar bien los decimales; cualquier modificación puede implicar cambios sustanciales.

¿Existe un cap table con límites adecuados o inadecuados?

Considera que un cap table malo literalmente puede matar un levantamiento de capital, muchos emprendedores cometen el error de no saber ajustar el valor de sus acciones conforme van sumando socios. El problema de tener un inadecuado cap table es que probablemente los inversionistas pierdan interés en invertir en tu compañía, ya que has perdido el control de la misma.

¿Qué es un buen cap table?

Una regla útil es que los fundadores deben poseer al menos el 50% después de la Serie-A. Algunos consideran las siguientes premisas: los fundadores poseen tanto como sea posible, ya hay un ESOP de alrededor del 15%; no hay rondas anteriores en las que los inversionistas adquirieran más del 30%; idealmente, los inversionistas poseen menos del 50%.

¿Has considerado implementar una estrategia ESOP (Employee Stock Options Plan) para tu startup?

¿Existe un grado de influencia? ¿Derechos? ¿Existe igualdad entre los socios?

En la vida real, pueden existir diferentes tipos de participaciones los emprendedores, es decir, los fundadores de la startup, tienen participaciones ordinarias. Por su lado, los inversionistas pueden exigir unas participaciones diferentes (preferentes) con unos derechos políticos y/o económicos que les permitan ejercer mayor influencia en la empresa (votos en determinadas materias, capacidad de veto en ciertas decisiones, etc.), por una parte; y, por la otra, que les otorguen garantías suficientes para “recuperar” su inversión con preferencia a otros accionistas ante la ocurrencia de determinados eventos (liquidación preferente, etc.). En cualquier caso, es asimismo posible que los inversionistas exijan derechos corporativos adicionales, tales como derecho del tanto (Right of First Refusal), derecho de suscripción preferente (Pro rata Right), derecho de venta conjunta (tag-along), entre otros habituales en la industria.

No te lleves una mala sorpresa por darte cuenta de manera tardía lo diluido que estás en las primeras etapas, lleva un trackeo adecuado de la dilución que estés teniendo en cada ronda de levantamiento de capital. Considera la contratación de un abogado que sea especialista en startups, acompañado de una adecuada estrategia de Levantamiento de Capital, de esta manera podrás tener un adecuado cap table que beneficiará a todos los socios de la compañía, pero principalmente a tu equipo y a ti. Si aún no sabes cómo hacerlo, no lo pienses más, acércate a nosotros, somos G2 Consultores, firma especializada en estrategias para startups. ¡Contáctanos!

Las mejores recomendaciones para tener un clean and power pitch deck

De acuerdo con CB Insights en su reporte The Top 12 Reasons Startups Fail, la razón más importante por la que fallan las compañías se debe a que fallan en su levantamiento de capital o por quedarse sin él. Esto con base en una encuesta en donde el 38% de las compañías entrevistaron señalaron ésta como la razón más importante del por qué fracasaron. Pero no tiene por qué ser así, hay cosas que deberías de saber antes de levantar capital.

Antes de levantar una ronda debes de tomar en cuenta que emprendedores e inversionistas son parte del mismo equipo; por un lado, los emprendedores requieren capital para hacer realidad sus proyectos, además, emprender sin capital equivale a una máquina sin gasolina, si la idea es poderosa, el tiempo será tu enemigo si no tienes capital para impulsar tu idea o tu proyecto.

Por otro lado, los inversionistas requieren de proyectos emprendedores que puedan darles los retornos que están necesitando, ellos ya comprometieron esos retornos y si no los obtienen, probablemente no ganen dinero. Quieren aportar dinero, relaciones y conocimiento.

Una vez que entiendas este tipo de relación y vayas en búsqueda de fondos, la primera condición que debes de cumplir es tener un pitch deck. Si una startup desea levantar capital, es importante contar con una presentación que demuestre una visión general de la oportunidad de inversión. Debe de contener información relevante, que dé solución a una necesidad real y que represente lo innovador y escalable del modelo de negocio, todo esto en unos cuantos minutos. Lo que se busca con un pitch deck es captar el interés y lograr una primera buena impresión que te permita avanzar al siguiente nivel en el proceso de inversión”.

¿Qué debe contener un pitch deck?

Introducción: ¿Quién eres y por qué estás aquí? ¿Cuál es tu visión o propuesta de valor? Debe de tener el nombre y logo de tu compañía

Recomendación: Realiza una breve descripción, de preferencia en una sola frase y entendible. Piensa que estás escribiendo un tweet de no más de 140 caracteres.

Problemática: describe el problema o necesidad que se desea solucionar es la razón principal de la existencia del negocio. Plantea las siguientes preguntas ¿Qué problema resolverás? ¿Es realmente un problema? ¿Cuáles son las soluciones alternativas al problema que planteas? ¿Por qué no las soluciones actuales no resuelven por completo el problema? ¿Cuál es el impacto es el o costo de oportunidad del problema? Si eres capaz de dimensionarlo en números, mucho mejor.

Solución: Descríbela mediante las siguientes preguntas ¿Cómo piensas resolver el problema? ¿Por qué tu solución es tan especial o innovadora? ¿Qué es lo que te hace diferente a los demás?

Producto: Describe el producto, la salsa mágica. ¿Cómo funciona? ¿Qué servicios inluye?

Recomendaciones: Agrega imágenes de la plataforma, si eres early stage, puedes presentar un road map del producto, si tienes tiempo, puedes presentar un breve video demo.

Mercado: Mientras más grande pero bien definido sea el mercado, mejor. ¿Qué tan grande es? ¿Cuánto vale la industria? ¿Cuáles son las tendencias del mercado? ¿Cómo y por qué va a crecer? ¿Qué tan accesible y accionable es el mercado donde vas a operar? ¿Cuál es el segmento que atenderás? ¿Cuántos hay? ¿Cuánto gastan en este tipo de soluciones? ¿Qué tanto lo conoces? Y ¿Cuál es el TAM y el SOM y cómo lo calculas?

Modelo de Negocio: Es relevante que describas cómo es que vas a hacer dinero de ese negocio, plantea entonces ¿Cómo vas a ganar dinero? ¿Cuál es tu estrategia de monetización o modelos de generación de ingresos? ¿Cuánto cuesta y qué incluye cada uno de los modelos de generación de ingresos?

Tracción: La tracción significa que cuentas con clientes y alianzas que demuestran potencial. Habla de tu tracción, tu desempeño histórico, o al menos tus resultados de validación. Las ventas son la mejor forma de validar el éxito de tu modelo de negocios y los unit economics es la forma de mostrar que conoces cómo funciona tu modelo de negocio y que será exitoso.

Proyecciones de crecimiento: habla sobre cuáles son tus objetivos de crecimiento, presenta una gráfica que incluya, al menos, tus ingresos y clientes proyectados. El crecimiento debería ser de 5 años. Si eres pre-revenue, presenta los primeros 12 meses.

Recomendaciones: Las proyecciones deben ser ambiciosas pero realistas; aún si todavía no tienes ventas, es importante explicar cómo vas a crecer, eso incluye presentar unit economics, aunque sean proyectados. Si eres una startup y tu objetivo es la escalabilidad, más que la rentabilidad en el corto plazo, no incluyas el EBITDA. Esto no sustituye el excel con el detalle de tus financieros.

Estrategia de crecimiento: Define cómo vas a llegar a esos objetivos de crecimiento, cuál es tu estrategia de escalabilidad, cómo adquieres y retienes clientes, a través de qué canal, cuál es tu estrategia go to market, cómo son tus ciclos de venta y tasas de conversión y cuál es el roadmap de producto y de expansión.

Recomendación: En caso de que sea una presentación corta agrégala en anexos o explícala cuando presentes tus proyecciones.

Competencia: Hazle ver al inversionista que conoces el mercado y que tienes una propuesta de valor diferente a la competencia. Señala quiénes son tus competidores directos e indirectos, cuáles son los casos de éxito en el mundo y cuál es tu posicionamiento en el mercado y cómo estás planeando.

Equipo: Muestra quién o quiénes están detrás del emprendimiento. En VC se invierte en el potencial de las personas y encontrar el equipo correcto que ejecute la idea.

¿Qué buscas?: Los inversionistas quieren saber cuánto dinero necesitas y para qué. Así que deja claros los términos de inversión desde un inicio: Monto de tu ronda, monto comprometido hasta el momento, valuación, tipo de instrumento financiero (equity, safe, nota covertible), el destino del recurso. Para cuánto tiempo te alcanza y qué vas a lograr con esa inversión y monto histórico levantado e inversionistas que han participado.

Siempre deja tus datos de contacto y pon tu logo en el membrete de todas las slides…

Todos estos elementos componen un excelente pitch deck y te da una mayor probabilidad de atraer la atención de los inversionistas. Si aun no sabes cómo hacerlo a pensar de estas recomendaciones, te sugerimos acercarte a un experto. Contáctanos, te podemos ayudar.

¿En qué se fijan los fondos de venture capital cuando les presentas a tu startup?

De acuerdo con CB Insights en su The Top 12 Reasons Startups Fail de 2021 señala que la razón más importante por las que fallan las startups se debe a que fallan a la hora de levantar capital; existen muchas consideraciones que como startup deberías tomar en cuenta para evitar errar en un levantamiento de capital.

Cabe señalar que un levantamiento de capital de VC no es ni sencillo ni rápido, no sucede como lo pintan aquellos programas en donde vas presentas y vendes una idea sin nada que reportar: está bien que sea capital de riesgo, pero hasta para serlo se necesita medirlo, hay que recordar que detrás de los vehículos de inversión existen personas que están apostando su dinero por una compañía que se encuentra en etapas incipientes y probablemente sin números que respalden que es una buena idea, esto en etapas iniciales en donde los factores de apuesta se encuentran más en el equipo emprendedor o en la idea y no en la tracción de la compañía.

En G2 Consultores, especialista en estrategias de levantamiento de capital para startups, te damos detalle de algunas recomendaciones que sabemos hará atractiva a tu startups frente a inversionistas y que te ayudará a tener un levantamiento con mayores probabilidades de éxito:

- Mercado objetivo: No sólo debes de conocer el mercado objetivo, este tiene que ser grande y accesible, debes de tener contactos en el mercado, claridad del CAC, es decir, el Costo de Adquisición de Clientes y que éste sea razonable; la repetitividad del cliente asegura un LTV (Lifetime Value) sólido; además, los canales de comercialización y servicio deben ser financiables.

- Producto diferenciado: Presenta un producto o servicio que esté bien diseñado y contemple todos los requerimientos del mercado objetivo. Además, debería estar bien ejecutado, contemplando todos los requerimientos del mercado objetivo. La experiencia de usuario debe ser agradable, intuitiva y fácil de usar; además debes de tener certeza de que al usuario le gusta usarlo.

- Un equipo extraordinario. La experiencia emprendedora de tu equipo tiene que mostrar solidez, compromiso con el proyecto y lo más importante es que deben de tener un solo proyecto, el que están presentando. Un factor relevante es mostrar que el equipo está cohesionado y se mantendrá unido, compartiendo la misma visión.

Además, las responsabilidades de ustedes como fundadores tienen que estar claras y son justas, tienen una participación sólida de las acciones y aunque no lo creas, los salarios de los fundadores deberán demostrarse que están financiados por el negocio y son razonables.

- Actividades, recursos y socios clave. Desde tu presentación con inversionistas se debe demostrar claridad de cuáles son las actividades clave del negocio, que existen personas capaces de ejecutar las actividades clave, que las actividades de mayor valor están a cargo de miembros del equipo fundador. Que el equipo fundador cuenta con las herramientas y tecnología para desarrollar las actividades clave para ejecutar el negocio, que el desarrollo sea inhouse; que el responsable de la tecnología sea parte dele quipo fundador, que los recursos clave están disponibles o accesibles y que la propiedad intelectual esté a favor de la compañía.

Estos son sólo algunos de las recomendaciones que debes de considerar a la hora de pitchar tu proyecto, no descartes ninguno, todos son vitales para saber si tienes más posibilidades de éxito en el levantamiento de capital. Si aún no tienes una estrategia de levantamiento de capital. Nosotros te podemos ayudar.