Desorganización, el talón de Aquiles de los emprendedores

Desorganización, el talón de Aquiles de los emprendedores

Una de las características de quienes deciden emprender es la creatividad. Todos los emprendedores tienen cientos de ideas diariamente buscando formas de mejorar su negocio. Sin embargo, uno de los principales problemas que enfrentan es que pareciera que nunca tienen el tiempo para llevar estas ideas a la realidad, y, la causa más común que encontramos es que el emprendedor se ha convertido en un “hombre orquesta”, es decir, el que encarga de atender a los clientes, realiza labores de cobranza, revisa los números y, contrata nuevo personal, desarrolla producto, y levanta capital.

Cuando se llega a este punto significa que la operación (y sí, también el ego) te han superado. Los síntomas que puede estar viendo tu emprendimiento son falta de información y métricas clave, constantes retrasos en la producción o entrega de tus productos y servicios, clientes insatisfechos o una baja rentabilidad, por lo que, si has comenzado a ver este tipo de situaciones, es importante que cuentes con la asesoría de especialistas en el diseño, creación y desarrollo de procesos.

Pero ¿cómo volver al rol de “CEO o founder” cuando ya se es un hombre orquesta? Carol Tice, experta en emprendimiento recomienda poner en práctica los siguientes puntos:

-

Designa tareas por escrito:

Uno de los primeros pasos que tienes que dar es delegar y confiar en que tus colaboradores pueden cumplir con sus propias metas y objetivos. Para esto, es importante que conozcas cuál es el perfil de cada uno de ellos, así como dejarles claro y por escrito cuáles son sus tareas y sus métricas clave. Así, podrás soltar las riendas y mantener el control.

-

Planea, actúa y mide:

Nunca podrás ver a tu negocio crecer si no existe un plan claro y conciso respecto a dónde se quiere llegar y nunca podrás reconocer tu progreso si no mides el impacto de tus acciones. Como emprendedor, es indispensable que junto con tu equipo establezcan metas y métricas que les permitirán alinear sus esfuerzos a una visión en conjunto. Como tip, la metodología SMART puede ser de mucha ayuda para comenzar.

-

Políticas claras:

Claro que es importante que confíes en tu equipo. Sin embargo, es importante que como parte de tus procesos de comunicación (tanto con tus colaboradores como con tus proveedores y clientes) dejes en claro cuáles son las políticas de tu negocio. De esta forma, evitarás que se pierda tiempo en operaciones no valiosas, colaboradores errando procesos o leads que no están calificados.

-

Simplifica:

Tener el control de tu negocio no significa que tienes que hacer todas las actividades internamente, mucho menos encargarte tú directamente de todo. Por eso, una parte esencial de analizar tus procesos es reconocer las actividades que realmente aportan valor para mantener tu enfoque en ellas. Sin importar el tamaño de tu negocio, al día de hoy existen herramientas tecnológicas que te pueden ayudar a automatizar y simplificar procesos como distribución, contabilidad o administración de inventarios.

-

Orden:

Mucha gente suele decir que hay orden dentro del caos. Error. Un lugar de trabajo desordenado es evidencia de que no hay un verdadero control sobre el negocio. Por eso, es importante que prediques con el ejemplo al organizar tu escritorio, documentos y agenda. Esto no sólo aplica para el espacio físico, pues también debes de contar con orden en los archivos de la empresa: Documentos, contratos, facturas, minutas y tus canales de comunicación deberían de estar al alcance de quienes los usan, evitando contratiempos y errores.

En G2 Consultores, sabemos por experiencia que desarrollar mejores procesos te ayudará a tener un mejor manejo de tu tiempo, maximizar tu operación y, sobre todo, regresar a tu rol como el estratega del negocio.

Si eres un emprendedor y estás comenzando a sentirte como el hombre orquesta, en G2 Consultores contamos con la experiencia para ayudarte a maximizar tu potencial como emprendedor, acércate a nosotros.

¿Qué necesitan las startups mexicanas de una aceleradora?

¿Qué necesitan las startups mexicanas de una aceleradora?

- Mentorías, impulso a la toma de decisiones, recaudación de fondos y estrategias para atraer a primeros clientes son los aspectos más importantes de las aceleradoras, según emprendedores.

- El 50% de las startups que atraviesan un proceso de aceleración tienen éxito levantando una ronda dentro de los primeros tres años después de terminado el programa.

- En algunas ocasiones, las startups requieren una combinación de financiamiento, asesoría, conexiones y capacitación; las aceleradoras pueden desempeñar un papel fundamental al proporcionar estos recursos en un entorno de apoyo y colaboración.

Muchas de las grandes startups a nivel global tuvieron su primer impulso gracias a una aceleradora. Las aceleradoras de startups surgen por la necesidad de apoyar empresas en etapas tempranas dentro del mundo de Venture Capital. Hoy, de acuerdo con datos de la Asociación Internacional de Innovación de Negocios (International Business Innovation Association), el número de aceleradoras e incubadoras asciende a 7,000 a nivel global.

En este sentido, las startups en etapas tempranas buscan con mayor frecuencia a las aceleradoras, quienes a través de programas definidos acompañan a los emprendedores en sus primeros hitos de crecimiento, brindándoles los conocimientos necesarios para que desarrollen su idea, ajusten su modelo de negocio, encuentren el fit entre su producto y su mercado meta e incluso capten financiamiento.

“Las aceleradoras tienen un objetivo muy claro: condensar en poco tiempo, conocimiento, experiencia y networking efectivo para que los fundadores puedan desarrollar sus ideas, obtener financiamiento y ajustar su modelo de negocio en el corto plazo, esto es clave, ya que el tiempo juega un papel crucial en la ecuación de crecimiento para las startups”, explica Isabel Soto, Partner y Directora de Servicios en G2 Momentum Capital.

Se estima que más del 50% de las startups que atraviesan un proceso de aceleración tienen éxito levantando una ronda dentro de los primeros tres años después de terminado el programa, según un estudio de Pitchbook. Además, los founders entrevistados en dicho estudio reconocen que los aspectos más valiosos de los programas de aceleración son las mentorías, impulso a la toma de decisiones, recaudación de fondos y estrategias para atraer a primeros clientes.

De acuerdo G2 Momentum Capital, esto es lo que las startups mexicanas necesitan de una aceleradora:

Mentoría, es uno de los aspectos más imprescindibles que requieren las compañías, ya que pueden beneficiarse de la experiencia y el conocimiento de otros founders expertos en diferentes áreas de negocio. En este sentido, las aceleradoras suelen contar con una red de mentores, que típicamente también son emprendedores, que pueden contribuir a que una empresa mexicana mejore en áreas como el diseño del producto, su estrategia de marketing, levantamiento de capital, entre otros.

Conexiones, lo cual es una de las principales ventajas de las aceleradoras, debido a que mantienen relaciones con otros emprendedores, inversionistas y fondos de inversión, actores clave para el desarrollo de un emprendimiento. Lo anterior puede conducir a una startup a nuevas colaboraciones, asociaciones comerciales y a oportunidades de crecimiento tangibles.

Recursos y servicios, por ejemplo espacios de trabajo, servicios legales, herramientas para desarrollo de tecnología, servicios contables, entre otros que pueden ser fundamentales para los emprendimientos en sus primeras etapas.

Definir su product-market fit, ya que las aceleradoras pueden ayudar a las startups a redefinir sus productos o servicios identificando áreas de mejora y validando su propuesta de valor en el mercado meta.

Formación y profesionalización de founders, las aceleradoras ofrecen programas de capacitación y talleres para fortalecer las habilidades técnicas y de liderazgo de los fundadores y sus respectivos equipos de trabajo, para profesionalizar su gestión del negocio.

Nuevos mercados y clientes, donde las aceleradoras a menudo tienen conexiones con clientes potenciales y socios comerciales que pueden ayudar a las startups no solo a ingresar a nuevos mercados, sino también a aumentar su visibilidad ante inversionistas y otros sectores clave de la industria.

Acceso a financiamiento, el acceso a capital es una de las principales razones por las que las startups buscan aceleradoras y comúnmente un elemento fundamental de los programas, que concluyen con una presentación ante inversionistas potenciales llamada demo day.

“En algunas ocasiones, las startups requieren una combinación de financiamiento, asesoría, conexiones y capacitación para acelerar su crecimiento y expansión. En este sentido, las aceleradoras pueden desempeñar un papel crucial al proporcionar estos recursos en un entorno de apoyo y colaboración”, añade Soto.

Acerca de G2 Momentum Capital:

G2 Momentum Capital es una empresa que actúa como sociedad tenedora de inversiones de capital de riesgo, enfocadas en startups en etapas tempranas. Han apoyado con capital semilla a empresas como Albo, Kubo Financiero y Baubap, entre otras de su portafolio de inversión. Su objetivo es encontrar a socios apasionados y talentosos con ofertas de negocio innovadoras y disruptivas y hacer sinergia, sumando esfuerzos y apoyando con servicios integrales, con el propósito de escalar y consolidar las mejores compañías.Cuenta con 12 años en el mercado y más de 50 empresas en su portafolio de inversión. También proporciona servicios de valor agregado para las startup a través de G2 Consultores.

“Instrumentos de Inversión para startups”

Como emprendedor, sabemos que estás muy bien informado del camino que debes transitar para que tu Startup logre el enorme hito de obtener financiamiento, sin embargo, no siempre se tiene la información indispensable sobre los instrumentos que se utilizan para “formalizar” la tan esperada inversión de aquellos acérrimos seguidores de tu proyecto (por supuesto, nos referimos a tus inversionistas).

De antemano, es importante mencionar que cuando decimos “formalizar” la inversión, queremos referirnos a establecer muy claramente los parámetros y condiciones del financiamiento con la finalidad de evitar inconvenientes en su interpretación por parte del emprendedor o del inversionista. (Cabe destacar que esta nota hace referencia exclusivamente financiamientos en capital (no a los financiamientos en deuda).

A partir de ello, G2 Consultores, firma consultora especializada en startups, con enfoque estratégico y expertos en levantamiento de capital te ofrece una lista de los principales instrumentos de inversión utilizados en la industria de capital de riesgo en etapas tempranas (es decir, todas o casi todas las etapas de financiamiento de tu Startup anteriores a la serie “A” o “Priced Round”).

¿Qué es un instrumento de inversión?

Se trata de un documento legal en el que se establecen las generalidades y particularidades de la inversión que realizará el inversionista, tales como: (i) la identidad de cada una de las partes involucradas en la inversión (generalmente lo serán la Startup y el inversionista); (ii) la cantidad de financiamiento que entregará el inversionista; (iii) la valuación de la Startup y el precio o la fórmula de cálculo del precio de las acciones o participaciones que adquirirá el inversionista a cambio de su inversión; (iv) los beneficios a que tendrá derecho el inversionista como consecuencia de su inversión (v.g. derechos de voto, derechos de liquidación preferente, derechos de preferencia para adquirir acciones en la sociedad, derechos de información, entre otros de similar naturaleza sobre los cuales conversaremos en otra entrega); (v) los momentos en los que la inversión se convertirá en acciones de la Startup; (vi) la legislación y jurisdicción aplicables a la inversión; (vii) entre otros aspectos más o menos estándar en la industria del capital de riesgo.

Como podrás notar, estamos frente a un contrato que produce efectos jurídicos y que trata además asuntos quizás son desconocidos para ti, por lo que te recomendamos ampliamente que te asesores con un profesional antes de suscribirlo.

¿Cuáles son los instrumentos de inversión más utilizados?

El instrumento de inversión por antonomasia es el Standard Agreement for Future Equity. Quizás hayas oído de él simplemente como SAFE (por sus siglas en inglés). Fue creado en el año 2013 por YCombinator, una de las más famosas aceleradoras de Startups con domicilio en Silicon Valley (California – EEUU); y, su intención era crear un documento sencillo que al mismo tiempo reuniera todas las condiciones estándar de la industria y las formalidades necesarias para respaldar tanto a la Startup como a los inversionistas.

Este es, por mucho, el instrumento de inversión más utilizado por las Startups en la actualidad y lo puedes encontrar de manera gratuita en el sitio web de YCombinator (te dejamos la liga para que puedas revisarlo: https://www.ycombinator.com/documents).

Si tu Startup fue incorporada en la jurisdicción de los Estados Unidos de América, Canadá, las Islas Caimán o Singapur puedes utilizar las versiones del SAFE de cada una de las jurisdicciones señaladas anteriormente que se encuentran en la liga que te compartimos arriba.

En cambio, si tu Startup fue constituida con base a otras jurisdicciones, como la mexicana, te recomendamos utilizar otros instrumentos de inversión que, basados en el SAFE y siguiendo su misma tónica, han sido adaptados al ordenamiento jurídico local. En el caso de México, nos referimos al Instrumento Mexicano de Inversión en Etapas Tempranas. Quizás también hayas oído de este como IMIET (por sus siglas en español).

Existen, por supuesto, otras variantes recomendadas o utilizadas por distintos profesionales en distintas jurisdicciones, sin embargo, reiteramos, todas o la gran mayoría de ellas derivan del SAFE creado por YCombinator y son generalmente aceptadas por Startups e inversionistas para formalizar las inversiones de estos últimos.

¿Alguna recomendación adicional?

Te compartimos un tip: YCombinator no sólo creó el instrumento de inversión más utilizado por Startups en la actualidad, sino que además creo un “guía de usuario” que te explica paso a paso e incluso con ejemplos la forma en que tal instrumento debe ser correctamente utilizado.

Así las cosas y partiendo de la premisa de que la mayoría de los instrumentos de inversión actualmente utilizados en otras jurisdicciones derivan en gran medida del SAFE creado por YCombinator, te recomendamos que te tomes un par de minutos para revisar su “guía de usuario” pues, independientemente de la jurisdicción de tu Startup, te será de gran ayuda para comprender conceptos fundamentales para la industria del capital de riesgo.

Conclusión.

Ahora que conoces los instrumentos de inversión más utilizados por el capital de riesgo en etapas temprana, tendrás una visión mucho más clara de lo que sigue al momento de obtener el sí de tus inversionistas y de que negocies con conocimiento de causa.

Te recomendamos no conceder demasiada relevancia al nombre del instrumento de inversión que decidas utilizar. Debes enfocarte en su contenido, tener el conocimiento suficiente para determinar los alcances del instrumento de inversión que pongan frente a ti, así como la capacidad de comprender los compromisos que asumirá tu Startup al suscribir tal documento.

Estás preocupado, ¿cierto? ¡No lo estés! ¡Confiamos en que puedes con esto y mucho más! Además, siempre podrás contar con G2 y su equipo de profesionales familiarizados en la materia para aliviar esa carga de tus hombros. ¡Contáctanos!

La batalla por el Deal Flow

En el mundo del venture capital, no sólo las startups se encuentran en una lucha constante por la obtención de fondos, estos últimos están en constante búsqueda de compañías para asignar los fondos y obtener los mejores retornos. A este último proceso se le conoce como el Deal Flow.

¿Qué es el Deal Flow?

Melissa Gómez Hindle, partner de G2 Fintech Fund, fondo de venture capital enfocado en compañías Fintech erarly stage de LATAM señala que “el Dealflow hace referencia al proceso de encontrar, evaluar y buscar oportunidades de inversión. Este proceso generalmente implica identificar startups afines a la tesis de tu fondo, realizar el debido due diligence para evaluar el potencial de la inversión y negociar los términos de la inversión”.

De igual forma, sirve para construir relaciones con socios e inversores potenciales.

- Diversificar sus inversiones.

- Tener una cartera equilibrada por el potencial y la calidad de los proyectos recibidos.

- Especializarse en un área específica.

- Potenciar su notoriedad.

- Conectar con más talentos.

Para que los fondos de inversión tengan grandes oportunidades, requieren de una gran labor al ir construyendo su prestigio, a través del éxito de sus inversiones, de la trayectoria de los inversionistas, del posicionamiento de su marca, de las referencias, principalmente.

Fuentes de Deal Flow

Melissa Gómez señala “que no hay una fórmula especifica para encontrar a las mejores compañías, pero si existen espacios en donde se puede garantizar una buena fuente de proyectos:

- Fondos de inversión de Venture Capital

- Incubadoras y Aceleradoras

- Startups que recomiendan a otras startups

- Demo Day’s, foros de inversión, organismos públicos, premios y otros eventos en donde se pueden encontrar compañías

- Plataformas tecnológicas de venture capital

- Artículos de revistas de la industria”

El Deal Flow dentro del proceso de levantamiento de capital

El Deal Flow es la parte inicial del proceso de inversión por parte de los inversionistas, así que es clave encontrar startups potenciales e identificar posibles inversiones, para después dar paso al proceso como tal:

- Reunión con las posibles inversiones con el objetivo de conocer el estado de la compañía para saber si se ajusta a la tesis de inversión y si es una compañía con potencial

- Si la compañía cumple, se efectúa una revisión de socios en la que se examina la información de la compañía más a profundidad.

- Si los socios están de acuerdo, se procede a un due diligence, entrando en un análisis meticuloso, no sólo para saber las condiciones reales de la compañía, sino además para conocer las posibles oportunidades de inversión. Es probable que sea un periodo de mínimo 4 semanas.

- Posterior a ello, uno de los últimos pasos es analizar toda la información del due diligence por el Comité de Inversión, conformado por los socios del vehículo de inversión, expertos en la industria y en la trayectoria de inversión en startups, para tomar una decisión final y definir cual será el trato con la compañía y el instrumento de inversión.

- Finalmente se ejecuta el trámite para la asignación de los fondos a la compañía.

Los fondos se encuentran constantemente en búsqueda de las mejores inversiones, no sólo es tarea de las startups encontrar quién les aporte capital, sino también de los fondos saber dónde encontrar a las mejores compañías. Si estás en búsqueda de un fondo de venture capital Fintech en etapas tempranas, ¡no dudes en contactarnos!

El antídoto para evitar la muerte de tu compañía: la planeación estratégica

A pesar de que en el presente existen diversas estrategias, herramientas y/o mentores que te ayudan a no formar parte de la estadística de mortandad de las compañías, fallar y bajar la cortina sigue siendo muy frecuente en el mundo de las startups.

De acuerdo el análisis de CB Insights a startups post mortem, sobre las razones del por qué fallan estas compañías son 12 por qués de las causas, a saber y en orden se mencionan: la falta de dinero o falla en el levantamiento de nuevo capital, todo se resume a no tener flujo de efectivo; porque no se encontró una necesidad en el mercado; son superados por la competencia, un mal modelo de negocio, temas regulatorios o legales; no tener una adecuada estrategia de costos y precios; no tener el equipo adecuado, no entrar en el timing correcto, tener un producto muy pobre; no hay una buena química entre el equipo y los inversionistas; no hacer una adecuada estrategia de pivoteo o falta de pasión. En su mayoría, son problemas estratégicos los que llevan al fracaso a las compañías.

José Ramón Alonso, CEO de Tugow, tienda mexicana de muebles y accesorios para el hogar con las particularidades de ser funcionales y con diseño innovador que distribuye a través de e-commerce, quien tuvo que transformar su modelo de negocio para adaptarse a las nuevas necesidades del mercado, señala que “Tugow surgió en 2017 como un proyecto que buscaba hacer una transformación a nuestro anterior modelo de negocios, enfocado en la venta tradicional de muebles, enfocándonos en muebles RTA (Ready to Assemble), innovadores, de calidad y a precio justo y que derivado de sus características nos permitiera subirnos a la ola de e-commerce, para hacer esta transición, era necesario hacer una planeación de cómo iba a funcionar la empresa”.

Atravesar por una planeación estratégica es necesaria en situaciones como la de Tugow (por ejemplificar) cuando se sabe que se tiene que crecer, pero no se sabe cómo, existe la necesidad de generar un plan, señala Isabel Soto, Services Manager en G2 Consultores.

La planeación estratégica es un proceso que te permite identificar cuáles son tus objetivos y que estrategias debes de seguir para llegar a ellos, creando un sistema para monitorear el progreso y el desempeño que tiene la empresa respecto a sus metas; esto te permite evaluar dónde estás parado, a dónde quieres llegar y cómo lo vas a hacer.

José Ramón Alonso señala que para la implementación adecuada de la planeación estratégica para su compañía se hizo las siguientes preguntas:

- ¿Qué es lo que la compañía pretendía lograr en números, a cuánto tiempo, qué y con cuántos recursos

- ¿Cómo se iba a transmitir al equipo que es el mejor camino para la empresa?

- ¿Cuáles serán los potenciales obstáculos operativos que se convierten en riesgos para lograr los objetivos deseados?

Tener un plan estratégico construido es un activo muy valioso porque te permite estar listo para atacar oportunidades y retos. Para el caso de las startups, tener uno incrementa sus posibilidades de supervivencia. Te ayuda a enfocarte en lo que realmente importa, prepararte para esta evolución y a tomar mejores decisiones.

Si tu startup se encuentra en un proceso de escalamiento y no tienes claro hacia dónde tienes que enfocar tus recursos y cuáles son tus prioridades, se presta a que cometas errores, lo que se puede traducir en las razones por las que fracasan las startups. Así que no te conviertas en parte de la estadística.

Existe un proceso para llevar a cabo una adecuada planeación estratégica y se compone de 3 etapas, de acuerdo con Isabel Soto de G2 Consultores:

- La primera es tener un diagnóstico de la situación actual de la compañía. Se deberá dividir en dos componentes: un análisis interno que te ayude a identificar los problemas que puedes tener al interior de la compañía o áreas de oportunidad en las que se deba de trabajar; lo cual ayuda a saber si se tiene un mal desempeño en la parte de operaciones, financiera, comercial, con tus clientes, el nivel de satisfacción de tus productos o servicios y también a saber si los objetivos que te habías planteado los estás cumpliendo o no.

El segundo componente es un análisis externo que te ayuda a identificar oportunidades: conocer el mercado, saber si éste representa una buena oportunidad, si tiene diferentes segmentos, cual es tu posición versus la competencia, esta información te permitirá saber de entrada, qué es lo que tienes que hacer.

- La segunda se refiere específicamente a hacer el proceso de planeación, definición de objetivos y estrategias. Define tu horizonte de planeación, es necesario entender en qué etapa está la empresa y sobre ello defines el periodo planeación, por ejemplo si tu compañía se encuentra en una etapa muy temprana, se puede planear a 3 meses. ¿Por qué? Por que puede no funcionar el producto o servicio en su etapa MVP, puede haber o no clientes y otras variantes que te hagan iterar muy rápido. Por el contrario, si tienes un producto que ya vende y tienes ya tiempo en el mercado o cierta estructura, puedes hacer una planeación más a largo plazo (3 a 5 años).

Define tus objetivos, ya que sirve como sistema de monitoreo para saber que tan bien o mal estás. Crea un objetivo principal de a dónde quiere llegar la empresa de manera muy general y a partir de ello, traza objetivos específicos, usando metodologías como SMART (Specific, Mensurable, Achievable, Relevant & Timely), los OKR’s (Objective Key Results) objetivos y resultados clave o KPI’s (Key Performance Indicator) que son Indicadores Clave de Rendimiento).

Una vez que decides en que tiempo quieres planear los objetivos, viene un proceso de planeación de estrategias y definición de responsables.

- Ejecución y seguimiento por parte de los emprendedores. Corresponde a la última fase del plan, la cual es muy retadora y complicada (hay que decir las cosas como son) ya que los emprendedores se enfrentan a la realidad, ya que pueden presentarse factores que no tienes contemplados, que no se planearon, no se conocían hasta que se pone en marcha y que se deben de resolver en el camino. La intuición se vuelve más importante para los emprendedores, ya que el plan no está escrito en piedra, sin embargo, si haces un proceso correcto y tienes un objetivo fijo, es probable que llegues a tu meta.

Te recomendamos fijar un sistema de monitoreo y control, eso te permitirá ir viendo si lo que planeaste está funcionando o no, apóyate de ojos externos y objetivos, ya que te permite ver tu negocio desde otra perspectiva. Ten procesos y discusiones productivas sobre lo que está funcionando o no, trata de salir de tu zona de confort. Sé flexible al modificar el plan original; involucra a las personas clave que aporten soluciones y generen impacto a la compañía.

Si das seguimiento a estas 3 etapas, es probable que construyas un plan estratégico adecuado y correcto, de lo contrario, acércate a un experto, en G2 Consultores, firma especializada en estrategias para startups, te podemos ayudar. ¡Contáctanos!

Este artículo fue publicado en la revista Entrepreneur

2023, un nuevo despegue para el Venture Capital en México y LATAM

- Los ajustes en valuaciones y nuevos modelos de negocio serán elementos imprescindibles para que las startups puedan encontrar fondos interesados en ellas: Jorge González Gasque, Managing Partner de G2 Momentum Capital.

- Brasil y México continuarán liderando la región tanto en volumen de inversiones como en número de operaciones.

- Pese a la incertidumbre, los nuevos proyectos y las fintech tienen altas posibilidades de mantener un crecimiento constante.

La inflación, altas tasas de interés y la incertidumbre económica fueron factores que incidieron durante el 2022 en el mercado de Venture Capital o capital de riesgo, contribuyendo a un proceso de desaceleración el cual podría mantenerse para este año. Según datos de CB Insights, en 2022, la inversión de riesgo cayó en promedio 34% trimestre tras trimestre, se trató de la mayor caída porcentual trimestral en una década, y una disminución del 58 % desde su máximo alcanzado en el cuarto trimestre de 2021.

Aunque terminó la tendencia de crecimiento de Venture Capital, especialistas estiman que para los próximos meses los fondos de inversión en México seguirán apostando por proyectos innovadores a fin de incentivar la competitividad e inyectar dinamismo tanto en el país como en América Latina.

“Tengo la sensación de que el año 2023 puede ser el que marque un nuevo despegue en la inversión de Venture Capital en México y Latinoamérica. Considero que las buenas startups, tras ajustar sus valuaciones y tener claridad en cuanto a sus modelos de negocio y sus units economics van a encontrar fondos con mucho interés, un gran volumen de dry powder y mucha voluntad para seguir haciendo del VC una clase de activo superior para los inversionistas”, asegura Jorge González Gasque, Managing Partner de G2 Momentum Capital.

Explica que uno de los principales retos para las empresas será mantener un equilibrio tras el ajuste en las valoraciones de las organizaciones, lo cual generará procesos más lentos y cautelosos para las inversiones.

“No será tan fácil ver esos crecimientos acelerados de las startups que veíamos en 2021 y parte del 2022; ahora el panorama es distinto pero sólo para las empresas más desarrolladas y con mayor necesidad de capital. Las nuevas promesas tienen frente a ellas un mercado complejo, pero también altas posibilidades de crecimiento”, argumenta González.

Nuevas promesas en el horizonte

De acuerdo con el informe mensual de Transactional Track Record durante gran parte del 2022 en materia de Venture Capital, el número de transacciones registradas y capital movilizado en Latinoamérica disminuyeron 15% y 40%, respectivamente; sin embargo, se estima que para este año Brasil y México continúen liderando la región, tanto en volumen de operaciones como en movilización de inversiones.

“El dinero existe, pero este año será más reservado. Es factible ver dos panoramas en el ecosistema, por una parte la desaceleración de las grandes empresas debido a factores como la escasez de financiamiento; y por otro lado el capital y gran interés para compañías más pequeñas con proyectos muy innovadores, con grandes posibilidades de generar utilidades a corto plazo”, argumenta González Gasque.

Puntualiza que, para este año, la eficiencia de las startups será un factor determinante para la inversión, debido a que la industria atraviesa un momento prolongado de contracción, donde los ajustes en las organizaciones marcarán la pauta para fijar sus nuevos pronósticos de crecimiento.

Pese a la incertidumbre económica, la inversión de riesgo en sectores como las fintech, podría mantener su crecimiento favorable que ha registrado de forma sostenida en la última década, ya que durante el 2022 superó los 81 mil millones de dólares, lo cual representa una cifra considerable en comparación con los 7 mil millones que alcanzó hace 10 años (2013), según datos de Crunchbase.

“Para este 2023 se habla mucho de una posible recesión en Estados Unidos que tendrá consecuencias en México, otros analistas ven un panorama más alentador. Lo cierto es que en el corto plazo las startups deberán echar mano de toda su innovación y desarrollar resiliencia. Los nuevos líderes serán aquellos que logren adaptarse a condiciones adversas, pulir su modelo de negocio, encontrar soluciones efectivas ante los retos y contar con un equipo altamente especializado. No será fácil, pero tampoco es imposible”, concluye Jorge González.

Si estás por levantar capital, no dudes en contactarnos, somos expertos en crear estrategias de funding y contamos con una red de fondos de venture capital a quienes te podemos acercar para presentar tu proyecto. Contáctanos, te podemos ayudar.

Reestructuración accionaria para levantar capital

Usualmente se habla del levantamiento de capital y de las startups sin ahondar en temas por demás complejos. Levantar capital no sólo requiere de un buen pitch y de un buen modelo de negocios que despierte el interés de los inversionistas por el retorno que pueden llegar a obtener pues, aún teniendo tales elementos, tu startup puede perder su atractivo cuando, por haber levantado rondas previas de inversión incorrectamente, el equipo fundador se ha visto diluido sustancialmente en la participación de la compañía.

Si los fundadores de una startup están muy diluidos en relación a la etapa de financiamiento en la que se encuentre la compañía, será necesario hacer una reestructuración accionaria para que posean un porcentaje de participación acorde a los estándares de la industria de capital de riesgo. Existen muchos casos en donde las compañías tienen que incurrir en este tipo de acciones.

El caso de Mutuus, la primera membresía de atención médica digital que está revolucionando la atención médica privada haciéndola fácil y accesible, es muy particular, ya que nunca se creó bajo la premisa de ser una startup, a pesar de que era una compañía que estaba disrumpiendo el mercado y que era 100% digital. Desde una perspectiva de crecimiento orgánico o convencional, a Mutuus le “iba bien”; sin embargo, su equipo fundador se dio cuenta de que al modificar su concepto para convertirse en una startup, su potencial de crecimiento podría incrementarse exponencialmente, circunstancia que Jean Louis Brunet, CEO y fundador de Mutuus, explicó al mencionar que “la oportunidad era tan grande que considerábamos que estábamos perdiendo el tiempo, por lo que tomamos la decisión de hacerlo a través de una estrategia de levantamiento de capital”, señalando además que “aunque la compañía llegó a break even en dos años, sabíamos que si teníamos dinero, podríamos penetrar el mercado más rápido; hicimos un análisis al interior de la empresa y nos dimos cuenta que, nuestra estructura no era apta para una estrategia de levantamiento de capital, ya que nos encontrábamos super diluidos”.

Conceptualmente, las startups intercambian sus acciones por el capital aportado por los inversionistas, sin embargo, algunas de ellas no lo hacen de manera estratégica o con conocimiento de causa lo que conlleva a que sus fundadores se diluyan de manera tal que la compañía deja de ser atractiva para los estándares del capital de riesgo, es decir, para futuros inversionistas en siguientes rondas.

Si, al igual que Mutuus, te encuentras en una situación en la que la dilución del porcentaje de participación de los socios fundadores de la compañía te impide levantar futuras rondas de capital, será necesario que realices cuanto antes una reestructuración accionaria, para lo cual Mutuus y G2 Consultores, firma especializada startups, te comparten las siguientes recomendaciones:

- Determina si es realmente necesario efectuar la reestructuración accionaria (es decir, si los fundadores están en un supuesto de dilución sustancialmente distinto al que te correspondería de acuerdo con la etapa de financiamiento de la startup).

- Presenta al Consejo la situación actual de la empresa, dónde estás hoy y donde podrías estar si se presenta una oportunidad de levantar capital.

- Acércate a un experto que te ayude a plantear la reestructuración accionaria y la estrategia de levantamiento de capital para que no cometas errores

- Define un mecanismo que permita a los fundadores hacerse con el porcentaje de participación necesario sin menoscabar los derechos de los inversionistas de la startup (esto se logra a través de acuerdos con tales inversionistas porque, en cualquier caso, implicará una dilución de su participación en la sociedad).

- Una vez definido el mecanismo, ejecútalo. Para ello, te recomendamos contar con un equipo de expertos que conozca los matices involucrados en la ejecución de la estrategia.

No existe una estrategia específica para una reestructuración accionaria, dependerá de la disposición de los inversionistas, de la posibilidad de levantar una ronda de capital que financieramente haga sentido para los inversionistas y la startup, las garantías ofrecidas a los inversionistas, la forma en que se redacten los instrumentos legales que formalicen los acuerdos entre las partes, etc. Si estás diluido en tu propia compañía y requieres de levantar capital, acércate a un experto, acércate a los mejores, te podemos ayudar.

Calendario de obligaciones (Compliance) para las startups

Es muy normal que founders, administradores y en general las personas que participan en el ámbito corporativo, tengan muy presente los días en los que se tiene que presentar y pagar una declaración mensual de impuestos, la que corresponde a las cuotas de IMSS e incluso las fechas en las que se tiene que presentar la declaración anual.

Si bien la responsabilidad de conocer a detalle este calendario es del área contable, en G2 Consultores, firma especializada en Startups y en estrategias contables para ti, te compartimos algunas de las fechas más importantes para que no se te olviden y estés al tanto del cumplimiento de tus obligaciones fiscales este 2023 e inicies con el pie derecho.

Obligaciones que se presentan de manera recurrente (mensual)

A más tardar el día 17 del mes siguiente al que trate:

- Pago provisional de ISR, definitivo de IVA y IEPS, pago de retenciones efectuadas el mes anterior.

- Pago de cuotas IMSS mensuales/bimestrales.

- Presentación de actividades vulnerables del mes anterior (en caso de aplicar).

*Considerando el 6to dígito del RFC, el SAT brinda días adicionales para la presentación de la declaración mensual, de acuerdo con lo siguiente:

| Sexto dígito numérico del RFC | Fecha límite de pago |

| 1 y 2 | Día 17 más un día hábil |

| 3 y 4 | Día 17 más dos días hábiles |

| 5 y 6 | Día 17 más tres días hábiles |

| 7 y 8 | Día 17 más cuatro días hábiles |

| 9 y 0 | Día 17 más cinco días hábiles |

A más tardar el día 31 del mes siguiente al que trate:

- Presentación de la declaración informativa de operaciones con terceros DIOT.

- Envío de la balanza de comprobación y contabilidad electrónica.

Por último, considera mandar tus complementos de pago a más tardar el día décimo natural del mes siguiente al que se recibió el pago.

Obligaciones que se presentan de manera eventual

| Día límite | Persona obligada | Obligación |

| 1 de enero | Patrones | Modificación de salario mínimo general. |

| 8 de enero | Patrones | Modificación salarial, por la parte variable, correspondiente al bimestre anterior. |

| 15 de febrero | Persona morales y físicas | Aviso de deducción de pérdidas por créditos incobrables. |

| 8 de marzo | Patrones | Modificación salarial, por la parte variable, correspondiente al bimestre anterior. |

| 31 de marzo | Personas morales | Presentación declaración anual de ISR ejercicio anterior. |

| 31 de marzo | Personas morales | Presentación de aviso en el que se opta por dictaminar fiscalmente. |

| 30 de abril | Personas físicas | Presentación declaración anual de ISR ejercicio anterior. |

| 30 de abril | Personas morales | Presentación del aviso de dictamen para efectos de IMSS e Infonavit. |

| 8 de mayo | Patrones | Modificación salarial, por la parte variable, correspondiente al bimestre anterior. |

| 31 de mayo | Patrones | Reparto de utilidades a los trabajadores (PTU) |

| 15 de julio | Personas morales | Presentación dictamen fiscal |

| 8 de septiembre | Patrones | Modificación salarial, por la parte variable, correspondiente al bimestre anterior. |

| 8 de noviembre | Patrones | Modificación salarial, por la parte variable, correspondiente al bimestre anterior. |

Si eres una startup y no sabes como llevar a cabo tus obligaciones fiscales, no lo pienses más y contáctanos. En G2 Consultores te podemos ayudar

5 pasos para levantar capital en 2023

2022 ha sido un año complicado para el mercado de capital de riesgo. Después de haber tenido un año con gran inversión en 2021, este año sufrió una desaceleración y se prevé que seguirá igual en 2023 debido a la inflación, el aumento de las tasas de interés y las incertidumbres geopolíticas, de acuerdo con datos de Crunchbase.

A pesar de que 2022 fue el segundo año de inversión de venture capital más alto que se haya registrado y de que Crunchbase señaló que la inversión total alcanzaría $200 mil millones por segundo año consecutivo, la plataforma Transactional Track Record (TTR) señaló que el valor de la inversión de Venture Capital en México cayó 42.49% en el tercer trimestre de 2022, terminando con la tendencia de crecimiento que había experimentado desde 2021, con todo y la pandemia.

Como emprendedor, es evidente que el panorama lo veas complicado, sobre todo cuando es momento de levantar capital, sin embrago existen fondos de inversión en México que están atentos a recibir a compañías con un alto grado de innovación, escalables con un gran equipo emprendedor y con unit economics viables. Sobre todo, la AMEXCAP señala que los fondos están buscando la oportunidad en los sectores Fintech y de consumo en México.

Es por ello que en G2, firma especializada en startups y que cuenta con G2 Fintech Fund, un fondo de vc especializado en compañías de etapa temprana Fintech de LATAM, te hace las siguientes recomendaciones para preparar adecuadamente tu levantamiento de capital en 2023.

- Construye un sólido equipo fundador: Tener un equipo fundador sólido garantiza en la mayor de las ocasiones que, pese a las condiciones, éste sacará avante a la compañía. Considera tener talentos técnicos, pero también comerciales. Si vas a contratar, amplía tu búsqueda fuera de tu red para encontrar a los mejores o contratar a alguien especializado en encontrar ese tipo de talento ad hoc preparado para cambios rápidos con base en el crecimiento acelerado de las startups.

- Encuentra un gran mentor. Además de tu equipo founder, necesitas tener un gran mentor, incluso considera a uno de tus futuros inversionistas como la persona indicada, considera que debe ser experto en la industria a la que deseas penetrar, que conozca la dinámica del mercado y que pueda asesorarte en cada paso del camino, incluso a la hora de levantar capital. Este tipo de personas, usualmente tienen una red de contactos que te hará más fácil el trayecto para sacar a flote tu compañía.

Considera que una vez levantado el capital, puedes hacer a tus socios inversionistas mentores de tu compañía e incluso darles un asiento en el consejo.

- Crea un pitch deck, es útil es más de un sentido, lo usarás en reuniones con inversionistas, pero también te servirá para presentar a quién sea tu proyecto, desde tu familia y sepan qué estás haciendo hasta un posible aliado con el que quieras sumar esfuerzos. Tu presentación debe ser un PowerPoint muy conciso que explique la visión del negocio y la estrategia que utilizarás para lograrlo. Importante, una vez que tengas una versión sólida, es importante continuar ajustándola a medida que recibas comentarios de los inversores. Debes tener la mente abierta durante este proceso y tratar de incorporar sus comentarios, que usualmente son muy acertados y que seguramente no los has contemplado por desconocimiento o porque estás sesgado con tu idea.

09: Startup Questions | El arte de pitchar a inversionistas | Evelyn Arriaga – G2

- Si es tu primera vez levantando capital, inicia con inversionistas ángeles. Desarrolla una lista objetivo de inversionistas ángeles. Trabaja a partir de esta lista para gestionar todo el proceso. Asegúrate de tomar notas de cada conversación e incorporar comentarios en las próximas reuniones. La forma más fácil de llegar a muchos inversionistas ángeles es a través de grupos de ángeles inversionistas. Si un inversionista ángel no está interesado en el tipo de proyectos como el tuyo, seguramente conoce a alguno que sí. Trata en lo posible de usar esta estrategia como primera opción antes de recurrir a la familia o al amigo con dinero, ya que si no están involucrados en esta industria, no entenderán la manera en que se realizan los retornos de inversión.

- Si no es tu primera vez, o si es considerable el capital que requieres, mejor recurre a un venture capital. Sea cual sea la etapa en la que te encuentres, obtener capital de riesgo de primer nivel puede aumentar drásticamente tus posibilidades de convertirte en una empresa exitosa. Te recomendamos que te acerques a alguien que conozca a ese fondo que estás buscando para que te haga una presentación cálida, no llames en frío y pierdas una oportunidad. Te recomendamos ajustarte a las tesis de inversión de los fondos y no acercarte a alguno que tenga una compañía con la que tenga conflicto de intereses al invertirte.

El ritmo de la inversión de venture capital y las valuaciones en etapas muy avanzadas de las startups han ido disminuyendo durante la mayor parte de 2022. Sin embargo, la actividad de inversión en etapa inicial es sólida con fondos de vc, ya que están cambiando el enfoque de inversión a compañías en etapa temprana mientras esperan que disminuya la turbulencia del mercado público. Así que es una gran oportunidad para tu startup si es que tienes este perfil early. Asesórate de un experto y prepara tu estrategia de levantamiento de capital. ¡Contáctanos!

¿Cómo se encuentra el mercado de créditos como oportunidad para las Fintech?

Actualmente existe un mercado subatendido de PyMES en lo que se refiere a obtención de créditos en México, las empresas tienen un bajo nivel de bancarización y de acceso a financiamiento formal, de acuerdo con datos de la OCDE el 38% de las empresas en México tienen una cuenta bancaria y sólo el 9% cuenta con un crédito bancario.

Esto se debe a la existencia de limitantes claras tanto en la oferta como en la demanda de la industria. Según un estudio realizado por IFC en 2019, hay situaciones específicas que afectan el acceso a financiamiento en los países en desarrollo:

- Problemáticas en la oferta : Se han detectado tres casos particulares del lado de la oferta, el primero está relacionado a la evaluación del riesgo, ya que existen pocas herramientas para generar información e identificar el riesgo real que representa cada PyME; el segundo tiene que ver con el ambiente regulatorio y cultural en el que se desarrollan las compañías que no permite el escalamiento ni la formalización de los negocios y el tercero va sobre la adopción tecnológica, ya que muchas instituciones no la han adoptado como un medio para acercarse a las PyMES y ofrecer mejoras en la eficiencia de sus procesos o mejores formas alternativas para calificar

- Problemáticas en la demanda: Esta situación es mucho más compleja de atacar, ya que los factores que provocan esta situación no dependen exclusivamente de la industria financiera. La informalidad de las empresas impacta en su inexistencia frente a la autoridad, generando una carencia general de información y de procesos internos necesarios que las excluye de los procesos de aplicación al crédito.

Si bien el mercado PyME mexicano está compuesto por 5.4 millones de empresas, las limitantes originadas por las problemáticas en la oferta y demanda reducen los candidatos viables a recibir crédito formal de manera importante. Por ejemplo, en México se estima que el 22% del total de la economía es informal, más del 26% (17.4 M) de las viviendas en el país no cuentan con escrituras, reflejando la incapacidad para dar garantías ante las instituciones, “lo que reduce severamente el mercado atendible por 3 factores asociados a: riesgo, informalidad e incapacidad de garantías” señala Jorge González Gasque socio de G2 Consultores, firma consultora especializada en startups.

No es ajeno al conocimiento público que la banca tradicional ha descartado de su atención este segmento de mercado, simplemente no le interesa; no obstante, desde hace algunos años la industria financiera tecnológica ha encontrado una gran oportunidad en estas compañías, transformando a la industria a lo largo de estos años y alcanzando un gran éxito derivado de la creación de nuevos modelos de negocios.

Las fintech no sólo han evidenciado la ineficiencia de los modelos anteriores, han inyectado innovación y tecnología, generando nuevas soluciones que resuelven necesidades financieras básicas de las PyMES consolidando un modelo ganador.

El radar Fintech de Finnovista de 2021 reportó en México la existencia de 38 startups dedicadas a préstamos de empresas. Aunque el número es considerable, G2 Consultores se ha encargado hacer una diferenciación de fintechs basadas de compañías basadas en su grado de innovación tecnológica.

Fintech con productos tradicionales: Con base en un análisis de productos de préstamo realizado por G2 Consultores, se ha detectado que de 38 compañías Fintech de préstamos, 23 de ellas se dedican a ofertar productos tradicionales, pero cuentan con algunos procesos digitalizados, tal como la solicitud, el on boarding, KYC, etc. Esto es una innovación básica que mejora mucho la experiencia del cliente con la digitalización.

Fintech con productos Mixtos: Se detectaron sólo 5 compañías que complementan la oferta de productos tradicionales con otros que son nativos digitales, aunque siguen teniendo partes del proceso físico.

Fintech con productos altamente innovadores: Las Fintech que destacan en el radar como altamente innovadoras se debe a que los productos que han creado tienen un entendimiento claro y contundente de las necesidades de las empresas y son 100% digitales, ofreciendo soluciones alternativas a los productos tradicionales; algunos ejemplos de productos innovadores son: BNPL (Buy Now Pay Later) / Crédito B2B2C; Crowdlending y tarjeta de crédito empresarial digital, principalmente.

Asimismo, todos los modelos requieren de una infraestructura tecnológica que agilice todos los procesos a lo largo del user experience, principalmente la aprobación y la administración del financiamiento.

Esto implica que el mercado para la oferta de productos y servicios financieros en los que se pueden crear nuevas soluciones es muy grande en México aún. Este conocimiento de la oferta de productos les permite a las empresas fintech conocer la competencia a la que se están enfrentando y si realmente pueden penetrar el mercado con una propuesta de valor verdaderamente destacable y única en lo que respecta a los préstamos.

La adopción tecnológica es clave para llegar a los mercados que las instituciones tradicionales no atienden, tratando de mitigar sus problemáticas con soluciones altamente innovadoras, como la implementación de sistemas de pagos, nuevas maneras de otorgar créditos, enriquecimiento de datos, segmentación de clientes o herramientas de score alternativo, son algunas de las oportunidades para la oferta de nuevos productos y servicios financieros. Compañías como Finerio, Quash, Pagaloop, Konfío o Clara son algunos ejemplos de cómo se ha generado verdadera innovación en la industria.

Jorge González Gasque, partner de G2 Consultores concluye: “La industria Fintech es un campo fértil para ser explotado, en el se encuentran todos los factores que juegan a favor: un mercado con limitantes que pueden ser mitigadas por la tecnología, la posibilidad de innovar en la generación de procesos y productos diferenciados que con el uso de tecnología permitan la hiper segmentación de clientes y maximicen el UX a lo largo de todo el Customer Journey y la existencia de fondos de deuda representan una oportunidad importante en la estrategia de fondeo”.

Si tu objetivo es penetrar el mercado de las fintech con una nueva solución y no has trazado alguna estrategia para conocer la industria e implementar una estrategia comercial para salir a mercado, acércate a nosotros, somos especialistas en estrategias para startups de la industria, ¡contáctanos!

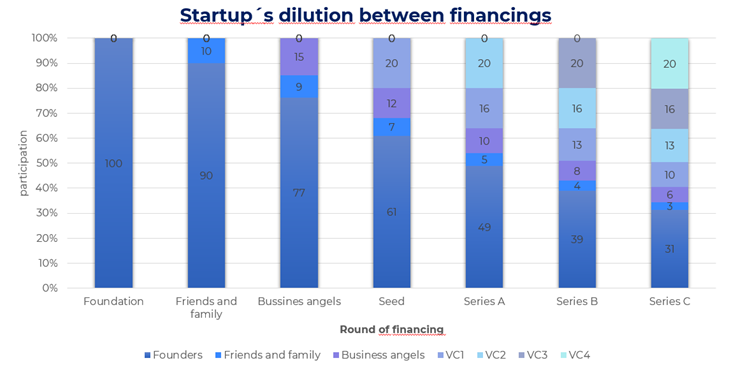

Porcentajes habituales de dilución de una Startup

La dilución de las startups es un tema por demás importante, ya que de no saber cómo es que deberías de entregar las acciones de la compañía, tiendes a que en un futuro no muy lejano dejes de ser el principal accionista de ella y por lo tanto tengas problemas para levantar capital.

En G2 Consultores, firma especializada en startups, queremos ofrecerte más herramientas para que tu nave llegue a buen puerto sin contratiempos, en consecuencia, te daremos algunas recomendaciones para hablar sobre los “Porcentajes habituales de dilución de una Startup”.

Sabemos que tu Startup, tal y como si se tratase de un organismo vivo, necesita nutrientes para crecer y desarrollarse, los cuales, en el caso que nos atiene, los encontraremos en el financiamiento obtenido de manos de los inversionistas que han decidido apostar por tu grandiosa idea; sin embargo, debes ser capaz de controlar la cantidad de nutrientes que recibirá tu startup en cada una de sus etapas de crecimiento pues de ello dependerá su éxito y, consecuentemente, el de su(s) fundador(es) e inversionistas.

¿De qué depende la cantidad de financiamiento que necesitará tu startup en cada una de sus etapas de crecimiento?

Dependerá de sus requerimientos pues ni todas las startups son iguales, ni sus necesidades de financiamiento son idénticas. Lo único cierto es que, dentro del tortuoso camino para obtener financiamiento, deberás tener una visión clara respecto de las cantidades de dinero que serán necesarias para desarrollar y hacer crecer tu producto, desarrollar tu modelo de negocio, incrementar las ventas, mejorar las relaciones con tus clientes y proveedores, identificar y contratar el recurso humano necesario para la operación y el crecimiento de la compañía, así como los resultados que pretendes obtener luego de obtener la inversión.

Una vez que logres definir estos y otros elementos, tendrás una visión muy clara de la necesidad de capital de tu compañía.

¿Por qué es importante definir la cantidad de financiamiento que necesita mi Startup?

Porque, desde la perspectiva de un fundador, conocerás claramente la cantidad de dinero que necesitas, por una parte; y, por la otra, serás consciente del destino que deberás darles a tales fondos dentro de tu Startup para lograr sus objetivos, es decir, crecer aceleradamente.

Lo anterior es también importante si lo analizamos desde la perspectiva de los inversionistas pues será muy difícil para éstos entregar cantidades de dinero cuya necesidad no deriva de un concienzudo análisis y que no tienen un objetivo aparente dentro de tu Startup. Recuerda: “para obtener financiamiento, los inversionistas deben confiar en las capacidades de crecimiento de tu Startup (entre otras cosas)”.

Una vez definida la necesidad de financiamiento de tu Startup: ¿Puedes solicitar más dinero?

Te recomendamos que, dentro de la ronda de financiamiento de que se trate, no te excedas solicitando cantidades de dinero superiores a las necesidades de capital de tu Startup pues ello, como veremos en breve, podría significar un mayor porcentaje de dilución de tu participación.

Dilución: ¿De qué se trata?

Cada vez que aceptas una inversión, estás accediendo a dividir los réditos de tu Startup entre más personas. Digamos que, inicialmente, el pastel de cumpleaños será sólo para ti, pero cuando invitas a tus familiares (friends and family), amigos (business angels) y conocidos (professional investors – VC), la parte que te corresponde del pastel se va haciendo cada vez más pequeña. Eso es dilución.

Sabemos que estás preocupado, sin embargo, ¡relájate! La dilución de los porcentajes de participación de una Startup es una parte normal y muy necesaria del camino que conduce a su objetivo.

¿Hay algo más que debas saber?

Así es. Si bien la dilución es una parte normal y necesaria en tu startup, debes tener referencia de los parámetros dentro de los cuales tal dilución será considerada “normal” para los estándares de la industria del capital de riesgo (de donde provendrán, muy seguramente, tus inversionistas).

Intentando ser muy breves al respecto, te dejamos la siguiente tabla en la que podrás observar algunos estándares de dilución atendiendo a cada una de las etapas/rondas de financiamiento en las que se encuentre tu Startup:

Fuente G2 Consultores

Conclusión.

Ahora que conoces los “Porcentajes habituales de dilución de una Startup”, debes saber que estos no están escritos en roca, en consecuencia, puede que difieran un poco respecto de cómo se verá el cap table de tu Startup en el futuro, sin embargo, te recomendamos ampliamente que éste no refleje en una ronda actual los porcentajes de alguna de las rondas posteriores pues ello podría implicar un serio problema en su capacidad de seguir obteniendo financiamiento. Si este último es tu caso ¡no te preocupes! Para todo – o casi todo – existe solución, así que ¡contáctanos!

Esta nota ha sido publicada en Emprendedor.com

No le pongas un altar de muertos a tu startup

Muchos fondos de inversión hablamos sobre cómo evitar que fracasen las compañías. Sin embargo, cuando las compañías tienen un contacto directo con los fondos y estos deciden no invertirles, son muy pocos los que describen las razones del porqué no están apostándoles. Un fondo de inversión tiene la responsabilidad (pensamos) de ser claros sobre esto y compartir aprendizajes.

Aunque no hay mucho que hacer contra la estadística, las PyMES tienen corto tiempo dentro del mercado y es que, según datos del INEGI, casi el 75% de las PYMES fracasan. Sin embargo, en medio del fracaso, no se debería impedir que alguien inicie un negocio.

Por qué fracasan las startups

De acuerdo con Wilbur Labs, en una encuesta a más de 150 founders, aproximadamente el 70 % de los emprendedores se enfrentarán a un posible fracaso comercial. Casi el 66% enfrentará este posible fracaso dentro de los 25 meses posteriores al lanzamiento de su compañía. CB Insights reporta en 2021 que la razón más importante de fracasar se debe a quedarse sin dinero y a la falta de financiamiento del VC. Quedarse sin dinero parece estar relacionado con la tercera razón más común de fracaso: falta de un modelo de negocios. Es probable que dichos fundadores apuesten por su próxima ronda de financiamiento, una adquisición o un acuerdo empresarial importante para sobrevivir. Si eso no se materializa, no hay un plan B.

Razones de la falla de inicio en el tiempo

Lanzar un negocio nunca es fácil. Pero ¿las causas dominantes de falla cambian con el tiempo? Aunque las causas del fracaso de las startups cambiaron significativamente en el tiempo, los estudios señalados contemplan que enfrentan las compañías con el flujo de efectivo y el financiamiento siguen siendo las principales razones del fracaso. Así que en G2 Consultores, te brindamos algunas recomendaciones para que tu compañía no caiga en la vereda de la muerte y se sume a la estadística del fracaso de las startups. ¡Evita sumarla a tu ofrenda de muertos!

No mueras en el intento:

- Investiga, planifica y prepárate mejor. En nuestra experiencia, muchos de los emprendedores que vienen a presentar sus proyectos, consideraron que estaban adecuadamente preparados cuando lanzaron su startup y más aún cuando vinieron a buscar levantar capital. No es de extrañar que una de las mejores recomendaciones sea una mejor planificación.: Investiga tu mercado.

- No dejes el dinero al azar. Los fundadores a menudo se quedan sin capital, luchan por generar ingresos, gastan en cosas equivocadas y/o no logran atraer inversionistas. La forma más segura de evitar el fracaso financiero es desarrollar un modelo comercial con un camino predecible hacia los ingresos y la rentabilidad.

- Pivotar aumentan las probabilidades de éxito. Existen tres factores imprescindibles para que una empresa pueda establecerse en el mercado. Estos son la velocidad de adecuación a los cambios, la rapidez para asimilar las tendencias y la flexibilidad para actuar en un tiempo determinado. El concepto depivotar una empresa o Start Upva unido a estos tres factores. Parte de la base de eliminar ciertas prácticas ineficientes, y en su lugar incrementar el valor de la producción mientras la compañía se encuentra en fase de desarrollo. La idea va a que la empresa vea necesario tener productos mínimos viables e irlo ajustando a la demanda.

- Aprende de los errores compartidos. “Los errores no son el problema; el problema es no corregirlos”. Recuerda que otros fundadores han emprendido el mismo viaje de lanzamiento de una startup. Todos los fundadores comparten desafíos comunes. Al estudiar los éxitos y fracasos del pasado, tienes la posibilidad de mejorar tus probabilidades de éxito y evitar errores que con frecuencia conducen al fracaso.

Los emprendedores se hacen, no nacen. El trabajo es duro, pero se puede compensar los gaps en las habilidades y la experiencia. El resto se aprende haciendo, equivocándose y adaptándose en el camino. Si aún no sabes qué hacer para evitar fracasar en el camino, no te preocupes, acércate a nosotros, te podemos ayudar.